По договору финансовой аренды (лизинга) лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество и предоставить лизингополучателю это имущество за плату во временное владение и пользование (ст. 665 ГК РФ). Предметом договора финансовой аренды могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, кроме земельных участков и других природных объектов.

Независимо от срока договор лизинга заключается в письменной форме (п. 1 ст. 15 Закона № 164-ФЗ). Если договор лизинга недвижимого имущества заключен на срок более одного года, то он подлежит государственной регистрации и считается заключенным с момента такой регистрации (п. 2 ст. 609, п. 2 ст. 651 ГК РФ).

Имущество, переданное во временное владение и пользование лизингополучателю, является собственностью лизингодателя (ст. 11 Закона № 164-ФЗ). Договором лизинга может быть предусмотрено, что предмет лизинга переходит в собственность лизингополучателя по истечении срока договора лизинга или до его истечения на условиях, предусмотренных соглашением сторон. Предметы лизинга, подлежащие регистрации в государственных органах (транспортные средства, оборудование повышенной опасности и др.), регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

Под лизинговыми платежами обычно понимается общая сумма платежей по договору лизинга за весь срок действия договора, в которую может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю. Размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга (п. 2 ст. 28 Закона № 164-ФЗ).

Сведения о заключении договора финансовой аренды (лизинга) подлежат внесению лизингодателем в Единый федеральный реестр сведений о фактах деятельности юридических лиц (п. 3 ст. 10 Закона № 164-ФЗ).

Бухгалтерский учет

С бухгалтерской отчетности за 2022 год операции по договорам финансовой аренды(лизинга) у лизингополучателя должны отражаться в бухгалтерском учете в соответствии с требованиями ФСБУ 25/2018, поскольку единовременно выполняются следующие условия (п. 5 ФСБУ 25/2018):

- лизингодатель предоставляет лизингополучателю предмет лизинга на определенный срок;

- предмет лизинга определен в договоре, этим договором не предусмотрено право лизингодателя по своему усмотрению заменить предмет лизинга в любой момент в течение срока лизинга;

- лизингополучатель имеет право на получение экономических выгод от использования предмета лизинга;

- лизингополучатель имеет право определять, как и для какой цели используется предмет лизинга в той степени, в которой это не предопределено техническими характеристиками предмета лизинга.

Классификация объектов учета по договору лизинга производится на более раннюю из двух дат: дату, на которую предмет лизинга становится доступным для использования лизингополучателем (дата предоставления предмета лизинга) или дату заключения договора лизинга.

На дату предоставления лизингодателем предмета лизинга в учете лизингополучателя в качестве объекта учета признается право пользования активом (ППА) с одновременным признанием обязательства по аренде (ОА) (п. 10 ФСБУ 25/2018).

Право пользования активом (ППА)

Право пользования активом признается по фактической стоимости, которая включает:

- величину первоначальной оценки обязательства по аренде;

- лизинговые платежи, уплаченные авансом по состоянию на дату предоставления предмета лизинга;

- затраты лизингополучателя, связанные с поступлением предмета лизинга и приведением его в состояние, пригодное для использования в запланированных целях;

- величину подлежащего исполнению лизингополучателем оценочного обязательства (по демонтажу, перемещению предмета лизинга, восстановлению окружающей среды, восстановлению предмета лизинга до требуемого договором лизинга состояния).

Лизингополучатель, который вправе применять упрощенные способы ведения бухгалтерского учета, может признавать затраты, указанные в п. 3 и п. 4, в составе расходов периода и рассчитывать фактическую стоимость права пользования активом только исходя из первоначальной оценки обязательства по аренде и лизинговых платежей, уплаченных авансом по состоянию на дату предоставления предмета лизинга. Если предмет лизинга по характеру его использования относится к группе основных средств, по которой принято решение о проведении переоценки, то соответствующее право пользования активом также переоценивается.

Стоимость права пользования активом погашается посредством амортизации. Срок полезного использования права пользования активом не должен превышать срок лизинга, если не предполагается переход к лизингополучателю права собственности на предмет лизинга.

Обязательство по аренде (ОА)

Обязательство по аренде признается в сумме приведенной стоимости будущих лизинговых платежей (включая выкупную стоимость) на дату оценки (п. 14 ФСБУ 25/2018). Эта стоимость определяется путем дисконтирования номинальных величин будущих лизинговых платежей. В качестве ставки дисконтирования применяется ставка, при использовании которой приведенная стоимость будущих лизинговых платежей и негарантированной ликвидационной стоимости предмета лизинга равна его справедливой стоимости.

Негарантированная ликвидационная стоимость – это предполагаемая справедливая стоимость предмета лизинга к концу срока лизинга за вычетом сумм, подлежащих оплате в связи с гарантиями выкупа этого предмета, которые учтены в составе лизинговых платежей. Справедливая стоимость (оценка, основанная на рыночных данных) определяется по правилам МСФО (п. 8 ФСБУ 25/2018).

Лизингополучатель, который вправе применять упрощенные способы бухгалтерского учета, может первоначально оценивать обязательство по аренде как сумму номинальных величин будущих лизинговых платежей на дату этой оценки.

Величина обязательства по аренде после признания увеличивается на величину начисляемых процентов (процентный расход) и уменьшается на величину фактически уплаченных лизинговых платежей. Фактическая стоимость обязательства по аренде подлежит пересмотру в случае изменения условий договора лизинга или намерений сторон продлевать / сокращать срок лизинга.

Изменение величины обязательства по аренде относится на стоимость права пользования активом. Уменьшение обязательства по аренде сверх балансовой стоимости права пользования активом включается в доходы текущего периода.

Прекращение договора лизинга

При полном или частичном прекращении договора лизинга балансовая стоимость права пользования активом и обязательства по аренде списываются в соответствующей части. Образовавшаяся при этом разница признается в качестве дохода или расхода в составе прибыли/убытка.

Налоговый учет

Налог на прибыль (в отношении договоров, заключенных с 2022 года)

У лизингополучателя непосредственно при получении предмета лизинга и при возврате его лизингодателю не возникает объектов обложения налогом на прибыль. Учитывает это имущество и начисляет амортизацию по нему лизингодатель (п. 1 ст. 256 НК РФ, п. 21 ст. 1 Федерального закона от от 29.11.2021 № 382-ФЗ).

Лизинговые платежи за принятое в лизинг имущество признаются прочими расходами, связанными с производством и реализацией. Если в состав лизинговых платежей включена выкупная стоимость предмета лизинга, подлежащего по окончании срока действия договора передаче лизингополучателю в собственность, лизинговые платежи учитываются в составе расходов за минусом этой выкупной стоимости (пп. 10 п. 1 ст. 264 НК РФ).

С учетом того, что принимаемые для целей налогообложения расходы признаются в том отчетном (налоговом) периоде, к которому они относятся (п. 1 ст. 272 НК РФ), датой признания расходов по аренде в большинстве случаев будет последнее число месяца (или дата окончания договора лизинга).

Затраты лизингополучателя в форме выкупной цены предмета лизинга при переходе к нему от лизингодателя права собственности на предмет лизинга являются затратами на приобретение амортизируемого имущества, не учитываются при исчислении налоговой базы по налогу на прибыль. Эти затраты включаются в состав расходов для целей налогообложения через амортизацию в соответствии со ст. 256 — 259.3 НК РФ.

До передачи предмета лизинга в собственность лизингополучателя суммы уплаченных лизингодателю выкупных платежей в целях исчисления налога на прибыль следует рассматривать как авансовыми платежами (письмо Минфина России от 11.09.2018 № 03-03-06/1/64977).

НДС

Операции по получению и возврату предмета лизинга не являются объектом обложения НДС, так как не признаются реализацией в смысле п. 1 ст. 39 НК РФ (право собственности на объект лизинга (финансовой аренды) не переходит к лизингополучателю).

НДС, предъявляемый лизингодателем в сумме лизинговых платежей, без включения в них выкупных платежей за имущество, лизингополучатель вправе принять к вычету в общеустановленном порядке (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

В отношении НДС по платежам выкупной стоимости лизингового имущества, если они предусмотрены договором лизинга, Минфин России обозначил свою позицию в письме от 07.07.2006 № 03-04-15/131 (п. 2). До настоящего времени эта позиция не изменилась, предполагается, что выкупные платежи, уплачиваемые в составе лизинговых платежей, а также одновременно с лизинговыми платежами (но без включения в них) для целей обложения НДС не считаются авансами.

Иными словами, лизингодатель исчисляет НДС с полной суммы установленного договором лизинга платежа без выделения из его состава выкупной стоимости имущества и выставляет на эту сумму лизингополучателю счет-фактуру, на основании которого лизингополучатель предъявляет НДС к вычету.

В случае получения лизингодателем выкупной стоимости имущества после передачи на это имущество права собственности, лизингодатель должен оформить счет-фактуру по передаваемому имуществу на сумму выкупной стоимости, полученной сверх лизинговых платежей, и соответствующую ей сумму налога. Этот счет-фактура будет основанием для принятия к вычету налога, уплаченного лизингополучателем в выкупной цене.

Налог на имущество

Недвижимое имущество, переданное в лизинг, подлежит налогообложению налогом на имущество у лизингодателя независимо от способа исчисления налога (по кадастровой или среднегодовой стоимости).

Транспортный налог

Налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения. Предметы лизинга, подлежащие регистрации в государственных органах (транспортные средства, оборудование повышенной опасности и другие предметы лизинга), регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

Таким образом, плательщиком транспортного налога на транспортное средство — предмет лизинга является организация (лизингодатель или лизингополучатель), на которую зарегистрирован автомобиль (Письмо ФНС от 25.02.2020 № БС-4-21/3129@).

В программе «1С:Бухгалтерия 8» (ред. 3.0)

Функционал по отражению операций лизинга у лизингополучателя с признанием права пользования активом (ППА) и обязательства по аренде (ОА) в программе поддерживается только для организаций имеющих право на упрощенные способы ведения бухгалтерского учета, когда обязательство по аренде первоначально оценивается как сумма номинальных величин будущих лизинговых платежей на дату этой оценки (без дисконтирования). Используются следующие документы:

- «Поступление в лизинг»;

- «Поступление (акт, накладная, УПД)» с видом операции «Услуги лизинга»;

- «Выкуп предметов лизинга».

Пример

ООО «Символ» (лизингополучатель) заключило с ООО «Старт» (лизингодатель) договор лизинга (финансовой аренды) (№ 01/22 от 01.01.2022). Предметом лизинга является автомобиль Skoda Octavia, приобретенный ООО «Старт» за 2 400 000,00 руб. (в том числе НДС 400 000 руб.). Автомобиль будет использоваться ООО «Символ» для управленческих нужд.

Основные условия договора:

- срок договора — 24 месяца (с 20.01.2022 по 19.01.2024);

- по окончании договора арендатор выкупает автомобиль у арендодателя;

- выкупная стоимость — 120 000 руб. (в т.ч. НДС20% — 20 000,00 руб.), выплачивается в последний день действия договора;

- общая стоимость договора — 3 000 000 руб. (в т.ч. НДС 20% — 500 000 руб.);

- лизинговые платежи перечисляются согласно графику;

- счета-фактуры выставляются лизингодателем ежемесячно, в последнее число каждого расчетного месяца;

- предмет лизинга передается лизингополучателю 20.01.2022;

- автомобиль зарегистрирован на лизингодателя, плательщиком транспортного налога является лизингодатель.

ООО «Символ» относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

Срок полезного использования лизингового автомобиля для целей бухгалтерского учета – 60 месяцев.

В соответствии с учетной политикой ООО «Символ» для целей бухгалтерского и налогового учета:

- амортизация основных средств начисляется линейным способом с месяца, следующего за месяцем ввода объекта в эксплуатацию, коэффициент ускоренной амортизации не применяется;

- амортизация ППА начисляется линейным способом с месяца, следующего за месяцем получения предмета лизинга;

- первоначально обязательство по аренде оценивается как сумма номинальных величин будущих арендных платежей на дату этой оценки (без дисконтирования);

- НДС по авансам к вычету не принимается;

- используется общая система налогообложения (ОСН), применяется метод начисления и ПБУ 18/02 (балансовый метод).

График платежей

|

Дата платежа |

Сумма лизингового платежа, руб. |

Выкупная стоимость, руб. |

Иого, руб. |

||||||

|

с НДС |

НДС |

без НДС |

с НДС |

НДС |

без НДС |

с НДС |

НДС |

без НДС |

|

|

25.01.2022 |

46 451,61 |

7 741,94 |

38 709,68 |

0,00 |

0,00 |

0,00 |

46 451,61 |

7 741,94 |

38 709,68 |

|

25.02.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.03.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.04.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.05.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.06.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.07.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.08.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.09.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.10.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.11.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.12.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.01.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.02.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.03.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.04.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.05.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.06.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.07.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.08.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.09.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.10.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.11.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.12.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

18.01.2024 |

73 548,39 |

12 258,06 |

61 290,32 |

120 000,00 |

20 000,00 |

100 000,00 |

193 548,39 |

32 258,06 |

161 290,32 |

|

ИТОГО |

2 880 000,00 |

480 000,00 |

2 400 000,00 |

120 000,00 |

20 000,00 |

100 000,00 |

3 000 000,00 |

500 000,00 |

2 500 000,00 |

Таблица проводок

ОА — обязательство по аренде

ППА — право пользования активом

|

№ |

Дата |

Операция |

Дт |

Кт |

Сумма |

Документ 1С Создать на основании |

Пакет документов |

|

1 |

Предварительные настройки | ||||||

|

1.1 |

01.01.2022 |

Настройка функциональности программы |

— |

— |

— |

— |

|

|

2 |

Принятие к учету предмета лизинга, признание ОА и ППА |

||||||

|

2.1 |

20.01.2022 |

Поступил предмет лизинга, признано ОА |

08.04.2 |

76.07.1 |

2 500 000,00 |

Поступление в лизинг |

|

|

2.2 |

20.01.2022 |

Учтен НДС по будущим арендным платежам |

76.07.9 |

76.07.1 |

500 000,00 |

||

|

2.3 |

20.01.2022 |

Принято к учету ППА |

01.03 |

08.04.02 |

2 500 000,00 |

||

|

2.4 |

20.01.2022 |

Отражена сумма будущих лизинговых платежей, которые будут учтены в расходах в НУ |

01.К |

08.04.02 |

2 500 000,00 |

||

|

3 |

Перечисление платежей лизингодателю (за первый месяц договора — январь 2022) |

||||||

|

3.1 |

25.01.2022 |

Перечислен первый лизинговый платеж (аванс) за январь 2022 |

60.02 |

51 |

46 451,61 |

Списание с расчетного счета |

Банковская выписка |

|

4 |

Учет лизинговых платежей (первый месяц договора — январь 2022) |

||||||

|

4.1 |

31.01.2022 |

Начислен лизинговый платеж за январь 2022 |

76.07.1 |

76.07.2 |

38 709,67 |

Поступление (акт, накладная, УПД) |

|

|

4.2 |

31.01.2022 |

Учтен входной НДС по лизинговому платежу |

19.04 |

76.07.2 |

7 741,94 |

||

|

4.3 |

31.01.2022 |

Зачтен аванс по лизинговому платежу, уплаченному за январь 2022 |

76.07.2 |

60.02 |

46 451,61 |

||

|

4.4 |

31.01.2022 |

Уменьшен НДС по ОА |

76.07.1 |

76.07.9 |

7 741,94 |

||

|

4.5 |

31.01.2022 |

Входной НДС принят к вычету |

68.02 |

19.04 |

7 741,94 |

Счет-фактура полученный Поступление (акт, накладная, УПД) |

Счет-фактура полученный |

|

5 |

Закрытие месяца (первый месяц договора — январь 2022) |

||||||

|

5.1 |

31.01.2022 |

Признан в расходах по НУ лизинговый платеж за январь 2022 |

26 |

01.К |

38 709,67 |

Регламентная операция «Признание в НУ арендных платежей» |

|

|

5.2 |

31.01.2022 |

Признан ОНА по обязательству по аренде |

09 |

99.02.О |

492 258,07 |

Регламентная операция «Расчет отложенного налога по ПБУ 18» |

|

|

5.3 |

31.01.2022 |

Признано ОНО по ППА |

99.02.О |

77 |

500 000,00 |

||

|

6 |

Перечисление платежей лизингодателю (за второй месяц договора — февраль 2022) |

||||||

|

6.1 |

25.01.2022 |

Перечислен второй лизинговый платеж (аванс) за февраль 2022 |

60.02 |

51 |

120 000,00 |

Списание с расчетного счета |

Банковская выписка |

|

Аналогичным образом перечисляются последующие лизинговые платежи согласно графику (в марте 2022 – декабре 2023 в сумме 120 000,00 руб., в январе 2024 в сумме 73 548,39 (см. операцию 9.1)) |

|||||||

|

7 |

Учет лизинговых платежей (второй месяц договора — февраль 2022) |

||||||

|

7.1 |

28.02.2022 |

Начислен лизинговый платеж за февраль 2022 |

76.07.1 |

76.07.2 |

100 000,00 |

Поступление (акт, накладная, УПД) |

|

|

7.2 |

28.02.2022 |

Учтен входной НДС по лизинговому платежу |

19.04 |

76.07.2 |

20 000,00 |

||

|

7.3 |

28.02.2022 |

Зачтен аванс по лизинговому платежу, уплаченному в феврале 2022 |

76.07.2 |

76.07.2 |

120 000,00 |

||

|

7.4 |

28.02.2022 |

Уменьшен НДС по ОА |

76.07.1 |

76.07.9 |

20 000,00 |

||

|

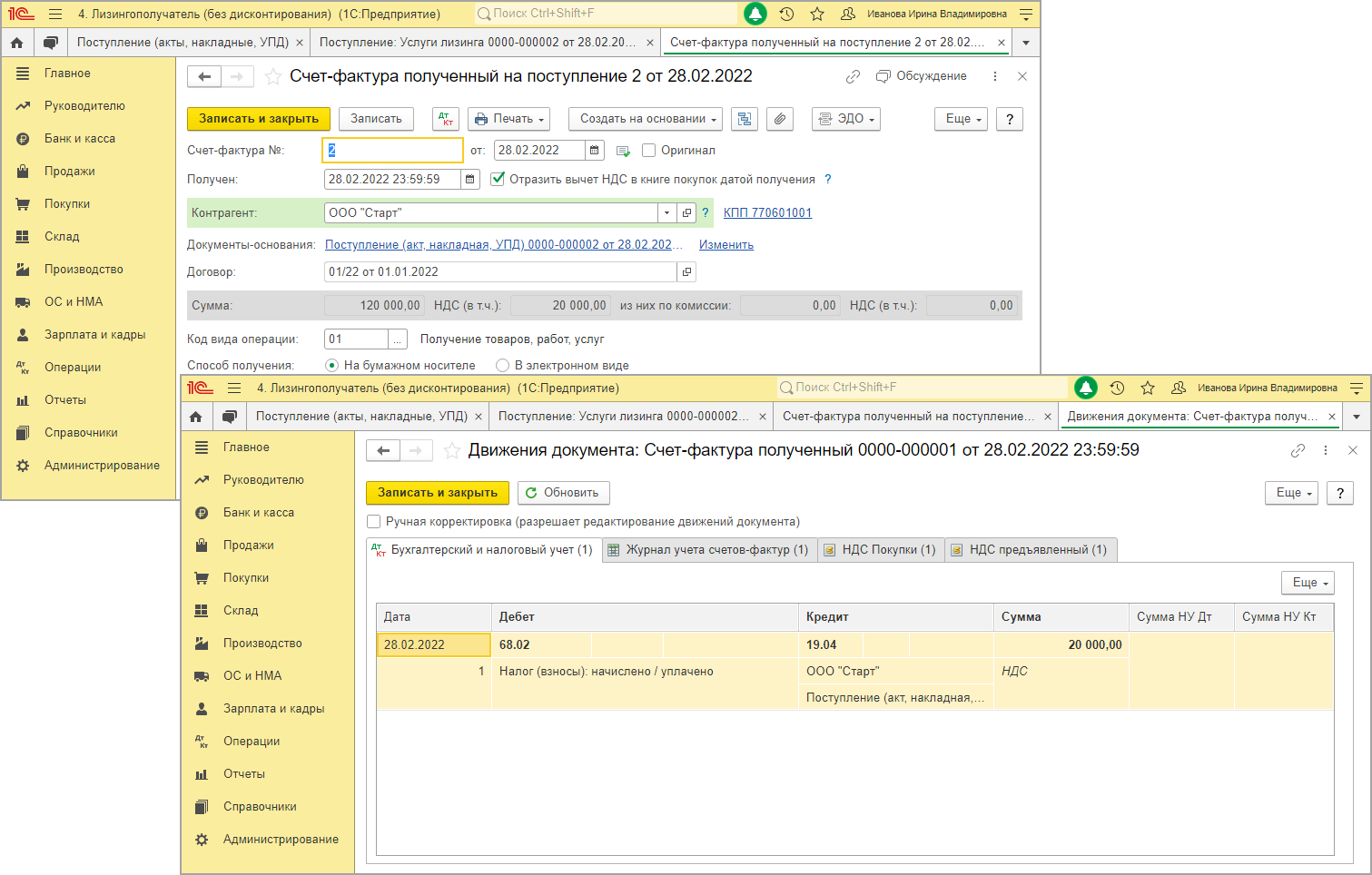

7.5 |

28.02.2022 |

Входной НДС принят к вычету |

68.02 |

19.04 |

20 000,00 |

Счет-фактура полученный Поступление (акт, накладная, УПД) |

Счет-фактура полученный |

|

Аналогичным образом отражается начисление лизинговых платежей и учет НДС по ним за последующие месяцы договора (март 2022 – декабрь 2023 в размере 120 000,00 руб., в январе 2024 в размере 73 548,39 (см. операции 10.1 — 10.5)) |

|||||||

|

8 |

Закрытие месяца (второй месяц договора — февраль 2022) |

||||||

|

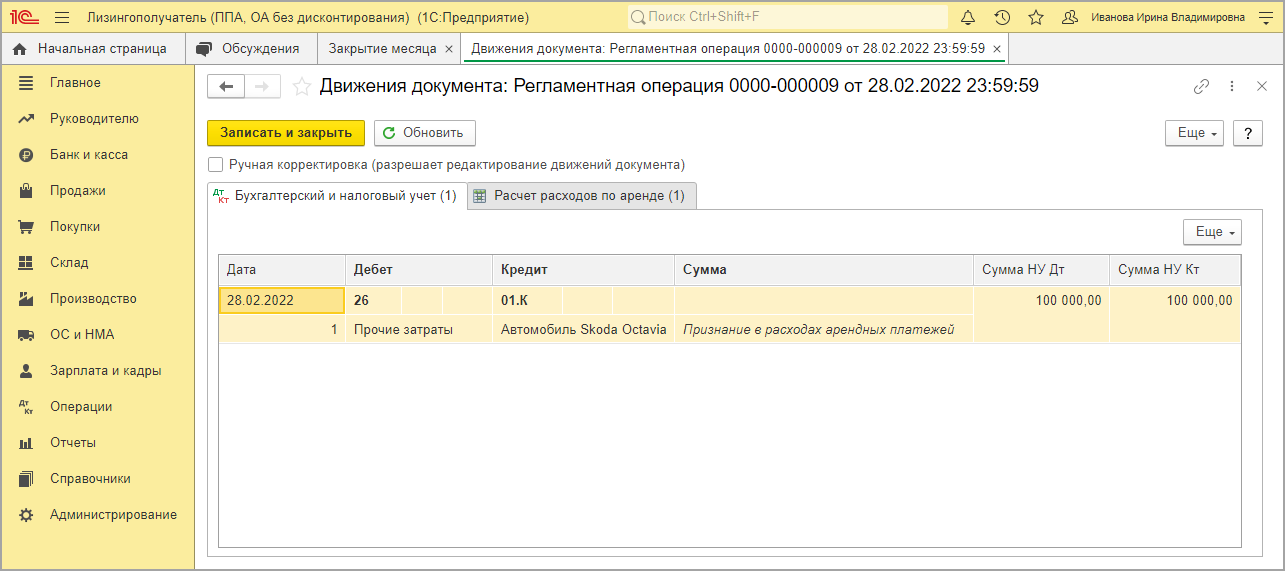

8.1 |

28.02.2022 |

Признан в расходах по НУ лизинговый платеж за февраль 2022 |

26 |

01.К |

100 000,00 |

Регламентная операция «Признание в НУ арендных платежей» |

|

|

Аналогичным образом признаются лизинговые платежи в расходах по НУ за последующие месяцы договора в течение срока действия договора лизинга, кроме последнего (март 2022 – декабрь 2023). В последний месяц действия договора (январь 2024) лизинговый платеж признается в расходах по НУ на дату выкупа предмета лизинга по окончании срока договора документом «Выкуп предметов лизинга» (см. операцию 11.2.2). |

|||||||

|

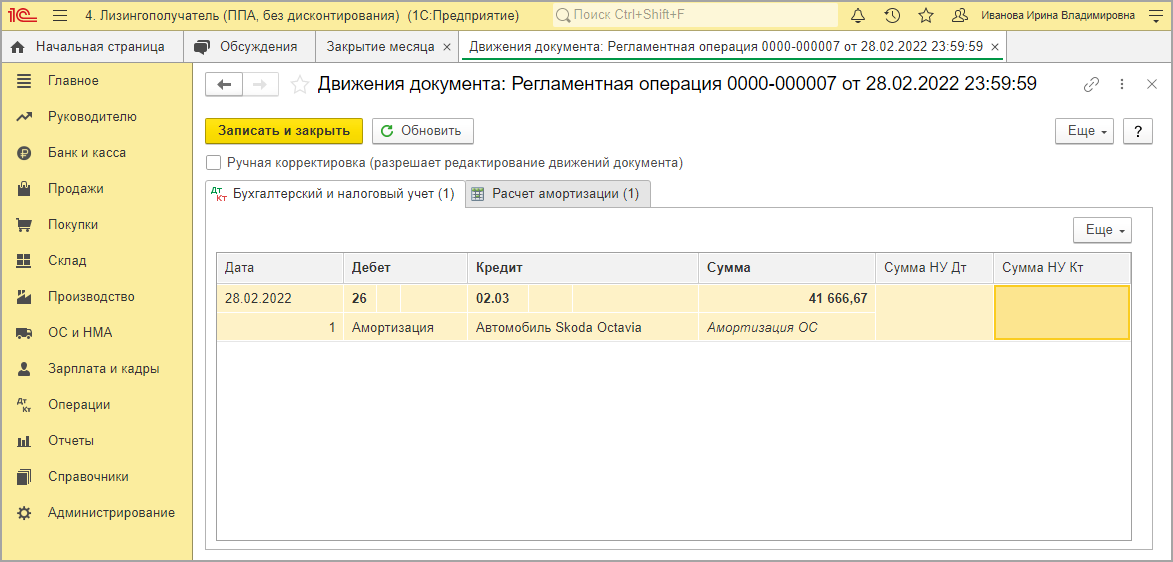

8.2 |

28.02.2022 |

Начислена амортизация ППА за февраль 2022 |

26 |

02.03 |

41 666,67 |

Регламентная операция «Амортизация и износ основных средств» |

|

|

Аналогичным образом амортизация начисляется за последующие месяцы, кроме последнего (март 2022 – декабрь 2023). В последний месяц действия договора (январь 2024) амортизация начисляется на дату выкупа предмета лизинга по окончании срока договора документом «Выкуп предметов лизинга» (см. операцию 11.2.1). |

|||||||

|

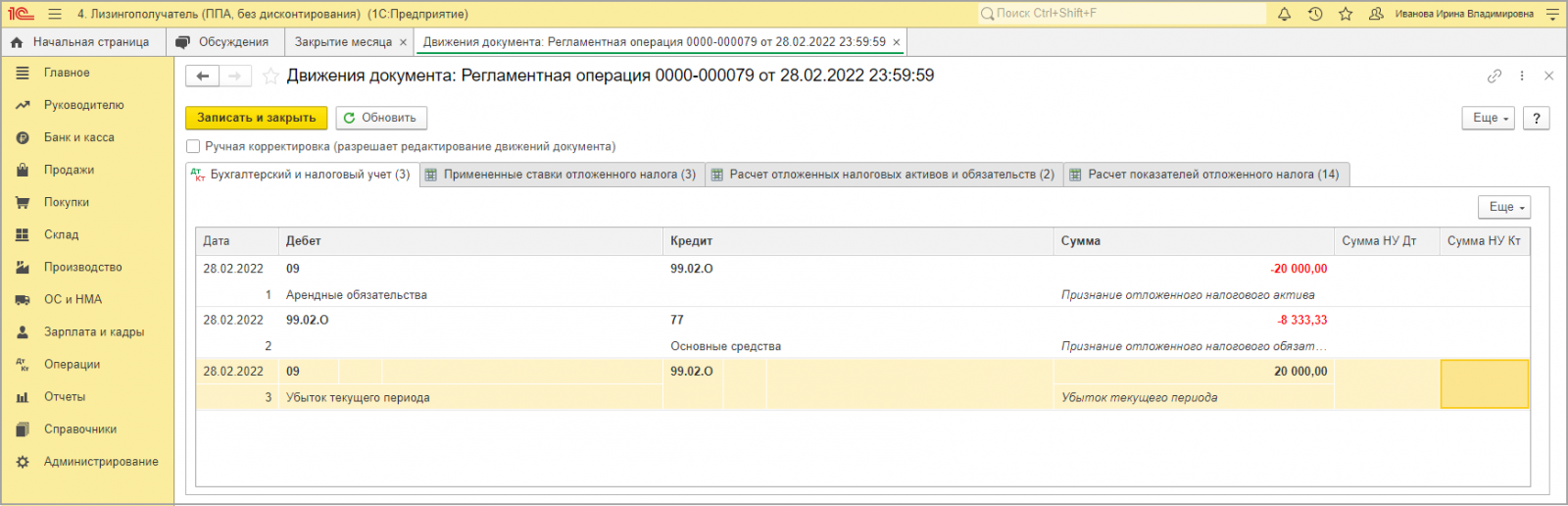

8.3 |

28.02.2022 |

Уменьшен ОНА по обязательству по аренде |

09 |

99.02.О |

-20 000,00 |

Регламентная операция «Расчет отложенного налога по ПБУ 18» |

|

|

8.4 |

28.02.2022 |

Уменьшено ОНО по ППА |

99.02.О |

77 |

-8 333,33 |

||

|

Аналогичным образом (сторнировочными записями) уменьшаются (погашаются) ОНА и ОНО за последующие месяцы в течение текущего года (март 2022 – декабрь 2022). С января 2023 по январь 2024 уменьшение (погашение) ОНА и ОНО осуществляется записями Дт 99.02.О Кт 09 и Дт 77 Кт 99.02.О. |

|||||||

|

9 |

Перечисление платежей лизингодателю (в последний месяц договора — январь 2024) |

||||||

|

9.1 |

18.01.2024 |

Перечислен последний лизинговый платеж за январь 2024 |

60.02 |

51 |

73 548,39 |

Списание с расчетного счета |

Банковская выписка |

|

9.2 |

18.01.2024 |

Перечислена выкупная стоимость предмета лизинга |

60.02 |

51 |

120 000,00 |

||

|

10 |

Учет лизинговых платежей (последний месяц договора — январь 2024) |

||||||

|

10.1 |

19.01.2024 |

Начислен лизинговый платеж за январь 2024 |

76.07.1 |

76.07.2 |

61 290,33 |

Поступление (акт, накладная, УПД) |

|

|

10.2 |

19.01.2024 |

Учтен входной НДС по лизинговому платежу |

19.04 |

76.07.2 |

12 258,06 |

||

|

10.3 |

19.01.2024 |

Уменьшен НДС по ОА |

76.07.1 |

76.07.9 |

12 258,06 |

||

|

10.4 |

19.01.2024 |

Зачтен аванс по лизинговому платежу, уплаченному в январе 2021 |

76.07.2 |

60.02 |

73 548,39 |

||

|

10.5 |

19.01.2024 |

Входной НДС принят к вычету |

68.02 |

19.04 |

12 258,06 |

Счет-фактура полученный Поступление (акт, накладная, УПД) |

Счет-фактура полученный |

|

11 |

Выкуп предмета лизинга |

||||||

|

11.1 |

Признание и зачет встречных обязательств по выкупленному иммуществу |

||||||

|

11.1.1 |

19.01.2024 |

Погашено ОА за счет платежа по выкупной стоимости |

76.07.1 |

76.07.2 |

100 000,00 |

Выкуп предметов лизинга |

|

|

11.1.2 |

19.01.2024 |

Принят к учету предъявленный с выкупной стоимости НДС |

19 |

76.07.2 |

20 000,00 |

||

|

11.1.3 |

19.01.2024 |

Зачтен аванс, уплаченный в счет выкупной стоимости |

76.07.2 |

60.02 |

120 000,00 |

||

|

11.1.4 |

19.01.2024 |

Погашен ранее учтенный при признании ОА НДС за счет платежа по выкупной стоимости |

76.07.1 |

76.07.2 |

20 000,00 |

||

|

11.2 |

Признание затрат за январь 2024 (амортизация, лизинговый платеж) |

||||||

|

11.2.1 |

19.01.2024 |

Начислена амортизация ППА за январь 2024 |

26 |

02.03 |

41 666,66 |

||

|

11.2.2 |

19.01.2024 |

Признан в расходах по НУ лизинговый платеж за январь 2024 |

26 |

01.К |

61 290,33 |

||

|

11.3 |

Принятие предмета лизинга к учету в состав собственных основных средств |

||||||

|

11.3.1 |

19.01.2024 |

Предмет лизинга переведен в состав собственных основных средств |

01.01 |

01.03 |

2 500 000,00 |

||

|

11.3.2 |

19.01.2024 |

Начисленная амортизация ППА учтена как амортизация собственных основных средств |

02.03 |

02.01 |

1 000 000,06 |

||

|

11.3.3 |

19.01.2024 |

Сформирована стоимость предмета лизинга для целей НУ |

01.09 |

01.К |

100 000,00 |

||

|

11.3.4 |

19.01.2024 |

Признана в расходах по НУ стоимость выкупленного предмета лизинга |

26 |

01.9 |

100 000,00 |

||

|

11.3.5 |

19.01.2024 |

Входной НДС принят к вычету |

68.02 |

19.04 |

20 000,00 |

Счет-фактура полученный Поступление (акт, накладная, УПД) |

Счет-фактура полученный |

1. Предварительные настройки

1.1. Настройка функциональности программы

Для учета операций по договору лизинга необходимо настроить функциональность программы.

Форма «Функциональность программы» (рис. 1):

- Раздел: Главное – Функциональность.

- На закладке Основные средства должны быть установлены:

- флажок Основные средства;

- флажок Лизинг.

Рис. 1

2. Принятие к учету предмета лизинга, признание ОА и ППА

Документ «Поступление в лизинг» (рис. 2 — 3):

- Раздел: ОС и НМА – Поступление в лизинг. Кнопка Создать.

- Заполните основную часть документа:

- В поле Документ № укажите данные акта приема-передачи объекта лизинга.

- В соответствующих полях укажите контрагента, договор, проверьте счета учета в поле Счет расчетов (по умолчанию должен быть счет 76.07.1).

- В поле Дата окончания укажите дату окончания договора лизинга.

- Переключатель Принятие к учету установите в положение Позднее (если будут дополнительные затраты, связанные с получением предмета лизинга) или Этим документом (в иных случаях).

- В полях Расходы по амортизации и Арендные платежи в НУ выберите из справочника Способы отражения расходов способ или создайте новый, указав счет затрат и аналитику, на которые будут относиться расходы по амортизации ППА в бухгалтерском учете и расходы по лизинговым платежам в налоговом учете.

Табличную часть документа заполните по кнопке Добавить:

- в колонке Предмет аренды выберите (добавьте новый) соответствующий объект из справочника Основные средства;

- в колонке Сумма укажите сумму договора лизинга (общую сумму лизинговых платежей, включая выкупную стоимость);

- в колонке Срок использования укажите в месяцах СПИ предмета лизинга в соответствии с намерениями по его использованию, в том числе после окончания срока договора лизинга;

- проверьте, что в колонках Счет учета, Счет амортизации и Счет НДС выбраны необходимые счета бухгалтерского учета (по умолчанию используются 01.03, 02.03 и 76.07.9 соответственно).

Рис. 2

По кнопке .png)

Рис. 3

3. Перечисление платежей лизингодателю (за первый месяц договора — январь 2022)

3.1. Перечислен первый лизинговый платеж (аванс) за январь 2022

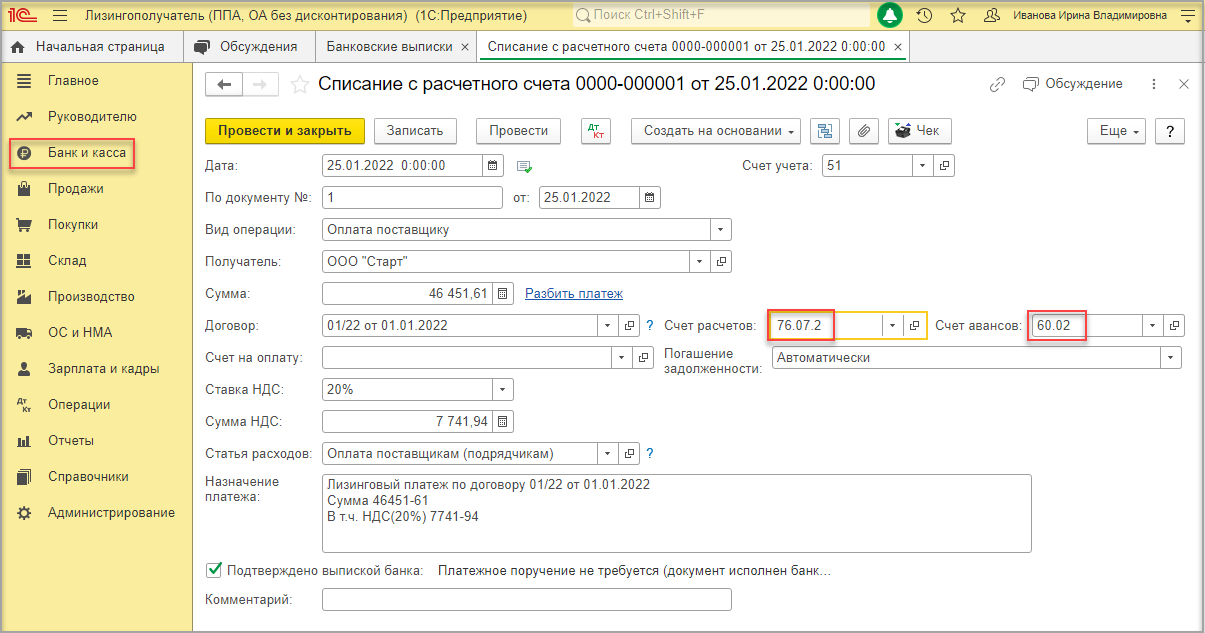

Документ «Списание с расчетного счета» (рис. 4 — 5):

- Раздел Банк и касса – Банковские выписки. Создайте документ по кнопке Списание или откройте ранее созданный / загруженный через «Клиент-банк» документ.

- Выберите Вид операции – «Оплата поставщику».

- Заполните документ:

- Укажите получателя (Лизингодателя), перечисляемую сумму согласно графику платежей, договор, проверьте ставку и сумму НДС.

- В полях Счет расчетов, Счет авансов выберите счета расчетов с Лизингодателем: счет расчетов — 76.07.2 «Задолженность по арендным платежам», счет авансов — 76.07.2 «Задолженность по арендным платежам» или 60.02 «Расчеты по авансам выданным». В качестве счета авансов следует выбрать счет 76.07.2, если по условиям договора выкупная стоимость уплачивается частями в составе лизинговых платежей (в этом случае авансовый платеж нужно разделить на две суммы и отнести аванс по выкупной стоимости на счет 60.02 и аванс по услугам лизинга на счет 76.07.2).

- В поле Статья расходов выберите статью движения денежных средств с видом движения «Оплата товаров, работ, услуг, сырья и иных оборотных активов».

- Установите флажок Подтверждено выпиской банка.

Рис. 4

По кнопке .png)

Рис. 5

4.1 Начислен лизинговый платеж за январь 2022

4.2 Учтен входной НДС по лизинговому платежу

4.3 Зачтен аванс по лизинговому платежу, уплаченному в январе 2022

4.4 Уменьшен НДС по ОА

Документ «Поступление (акт, накладная, УПД)» с видом операции «Услуги аренды» (рис. 6 — 7):

- Раздел: Покупки – Поступление (акты, накладные, УПД).

- Кнопка Поступление, вид операции — Услуги лизинга.

- Заполните документ: В полях Акт № и Дата введите дату и номер документа, на основании которого начисляется лизинговый платеж.

- В полях Контрагент и Договор выберите контрагента (Лизингодателя) и договор с ним.

- По ссылке в поле Расчеты проверьте счета учета расчетов с контрагентом и по авансам (аналогично операции 3.1 на рис. 4), сроки расчетов, способ зачета аванса («Автоматически», «По документу» или «Не зачитывать»).

- По кнопке Добавить заполните табличную часть документа:

- в колонке Номенклатура выберите из одноименного справочника полученную услугу в 1-й подстроке (в справочнике «Номенклатура» при создании нового элемента указывайте вид номенклатуры «Услуги») или просто укажите текстовое наименование услуги во 2-й подстроке;

- в колонке Сумма укажите сумму лизингового платежа за соответствующий месяц (46 451,61 руб. за январь 2022 = 120 000 руб. (месячный размер лизингового платежа) / 31 (количество дней в январе 2022)*12 (количество дней действия договора в январе 2022));

- укажите ставку НДС (колонка %НДС), в колонках Счет учета и Счет НДС проверьте счета учета задолженности по аренде и НДС к вычету (по умолчанию — 76.07.1 «Арендные обязательства», 19.04 «НДС по приобретенным услугам»).

Рис. 6

По кнопке .png)

Рис. 7

4.5 Входной НДС принят к вычету

Документ «Счет-фактура полученный» (рис. 8):

- Если получен счет-фактура:

- В документе поступления заполните поля Счет-фактура № и от, затем нажмите кнопку Зарегистрировать (рис. 6) или просто проведите документ поступления. Автоматически будет создан документ Счет-фактура полученный, поля документа будут заполнены данными из документа-основания, а в форме документа-основания появится ссылка на созданный документ.

- По ссылке откройте документ Счет-фактура полученный. Проверьте заполнение полей документа и установленный флажок Отразить вычет НДС в книге покупок датой получения. Если флажок снять, то вычет отражается регламентным документом Формирование записей книги покупок. Если по организации ведется раздельный учет НДС, то флажок Отразить вычет НДС в книге покупок датой получения в документе скрыт, а все вычеты отражаются только регламентным документом Формирование записей книги покупок.

Если в качестве первичного документа и счета-фактуры получен УПД со статусом «1»:

- В документе поступления под табличной частью установите переключатель УПД в положение «Включено» (переместите вправо). В полях Накладная, УПД № и от укажите номер полученного от поставщика документа. При проведении документа поступления автоматически будет создан документ Счет-фактура полученный, поля документа будут заполнены данными из документа-основания. По ссылке в поле УПД откройте форму с настройками, перейдите в документ Счет-фактура полученный можно по ссылке Все реквизиты.

Рис. 8

5. Закрытие первого месяца действия договора (январь 2022)

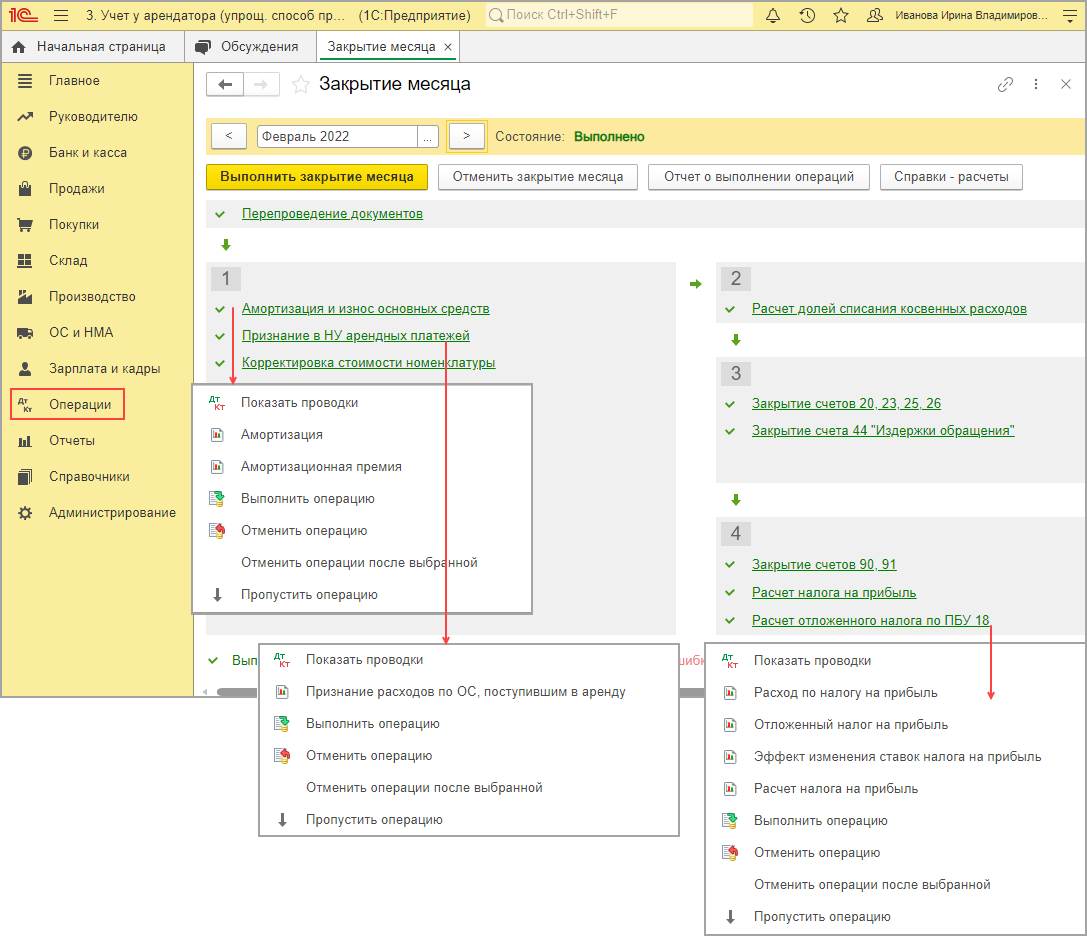

Обработка «Закрытие месяца» (рис. 9 — 11):

- Раздел: Операции – Закрытие месяца (рис. 9).

- Установите месяц закрытия (Январь 2022). Кнопка Выполнить закрытие месяца.

- Если необходимо признать в расходах по НУ лизинговый платеж без полного закрытия месяца, то по ссылке с названием регламентной операции Признание в НУ арендных платежей выберите Выполнить операцию. Но для отражения в учете признания отложенных налогов в связи с возникновением в БУ и НУ разных объектов учета необходимо выполнить все регламентные операции обработки Закрытие месяца.

Рис. 9

5.1 Признание в расходах по НУ лизингового платежа за январь 2022

Регламентная операция «Признание в НУ арендных платежей» в составе обработки «Закрытие месяца» (рис. 10)

По ссылке с названием регламентной операции Признание в НУ арендных платежей выберите Показать проводки и посмотрите результат ее выполнения. Сумма лизингового платежа признается в расходах только в налоговом учете.

Рис. 10

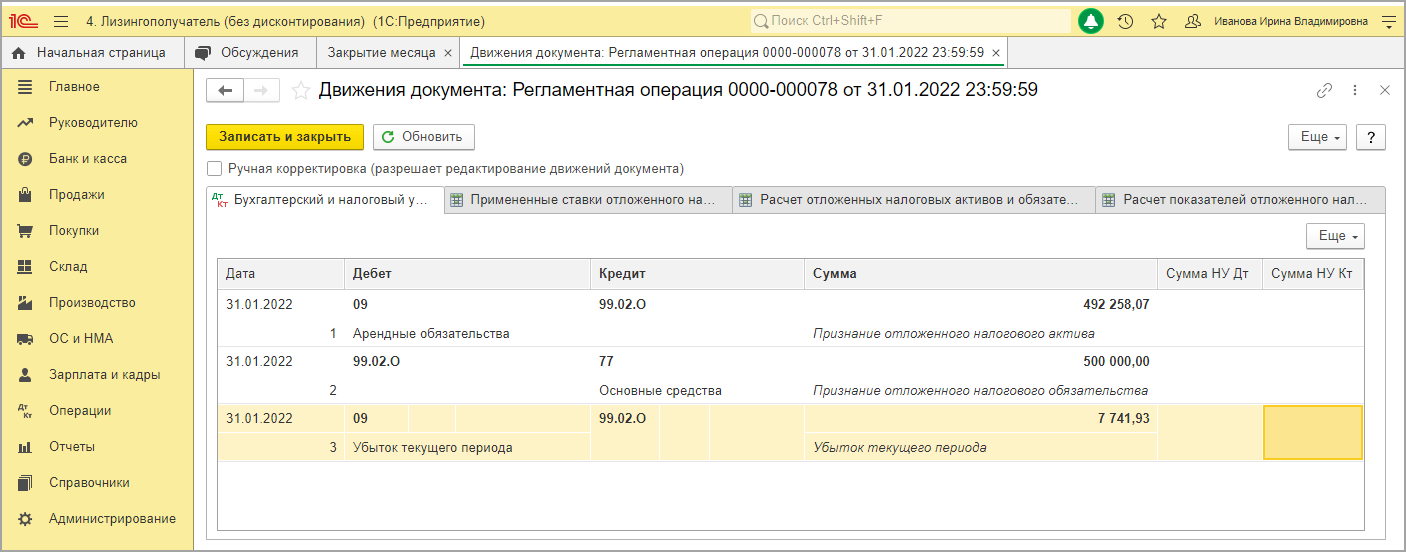

5.2 Признан ОНА по обязательству по аренде

5.3 Признано ОНО по ППА

Регламентная операция «Расчет отложенного налога по ПБУ 18» в составе обработки «Закрытие месяца» (рис. 11)

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки и посмотрите результат ее выполнения:

- Проводка 1: Признан отложенный налоговый актив (ОНА) на сумму 492 258,07 руб.

Расчет: (2 461 290,33 (Балансовая стоимость ОА в БУ на конец месяца) — 0,00 (в НУ нет объекта))* 20% = 492 258,07 руб. - Проводка 2: Признано отложенное налоговое обязательство (ОНО) на сумму 500 000,00 руб.

Расчет: (2 500 000 руб. (Балансовая стоимость ППА в БУ на конец месяца) — 0,00 (в НУ нет объекта))* 20% = 500 000,00 руб.

Рис. 11

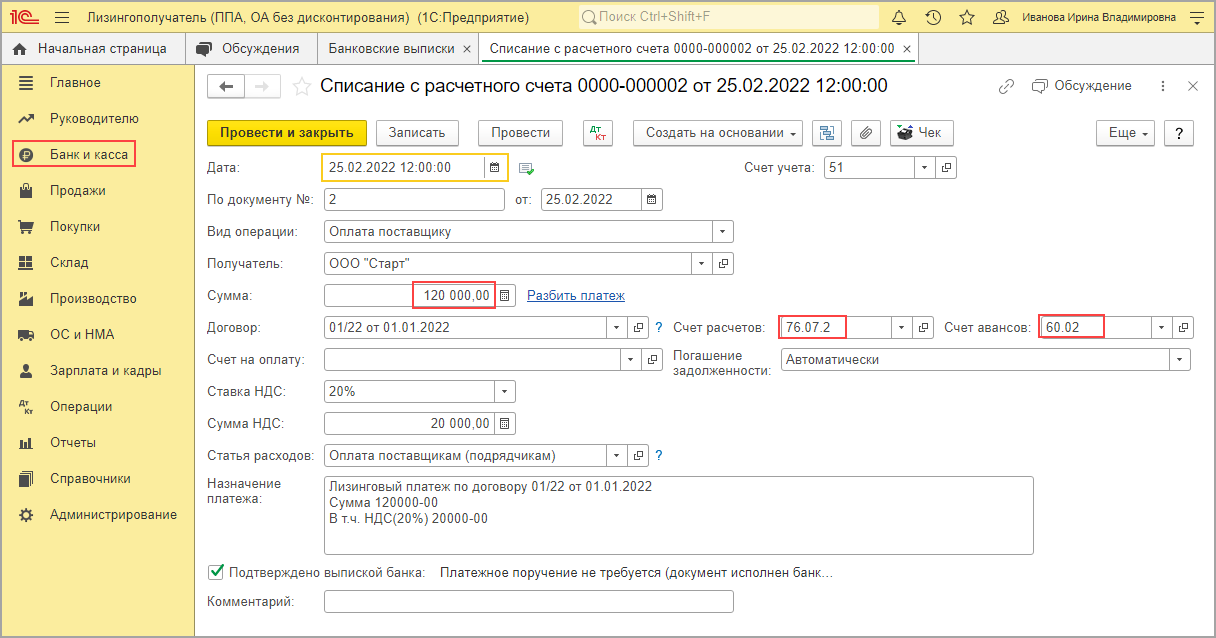

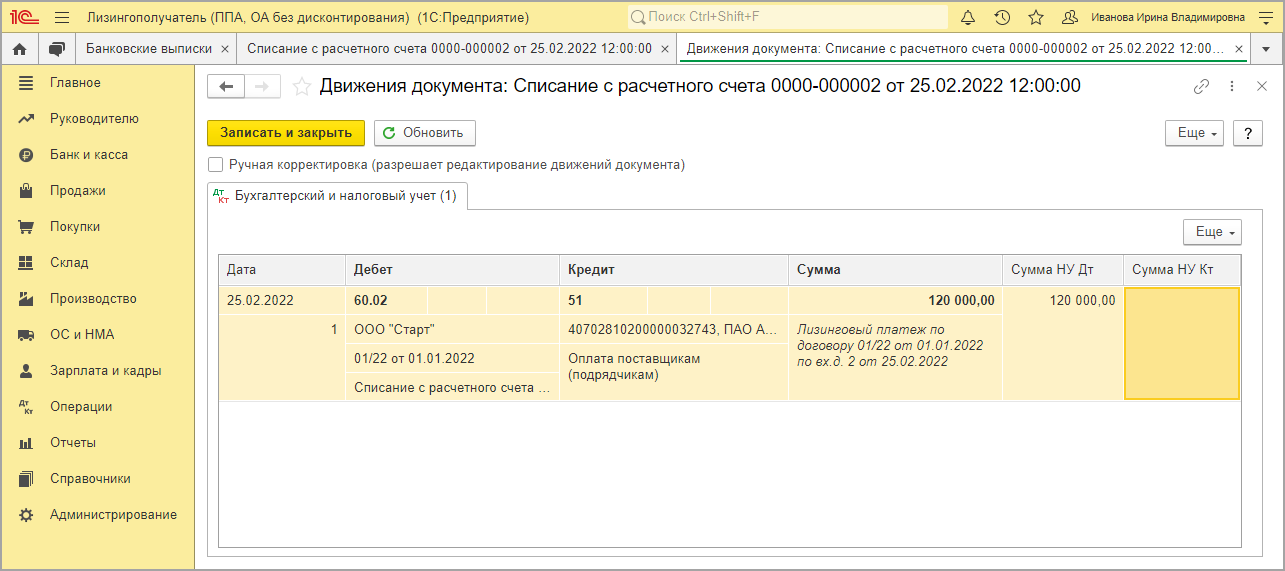

6. Перечисление платежей лизингодателю (за второй месяц договора — февраль 2022)

6.1. Перечислен второй лизинговый платеж (аванс) за февраль 2022

Документ «Списание с расчетного счета» (рис. 12 — 13):

Заполните документ аналогично операции 3.1 (рис.4). В поле Сумма укажите сумму подлежащего перечислению лизингового платежа согласно графику платежей (в размере 120 000 руб. за февраль 2022).

Рис. 12

По кнопке

посмотрите результат проведения документа (рис. 13).

Рис. 13

Аналогичным образом перечисляются последующие лизинговые платежи согласно графику (в марте 2022 – декабре 2023 в сумме 120 000,00 руб., в январе 2024 в сумме 73 548,39 (см. операцию 9.1)).

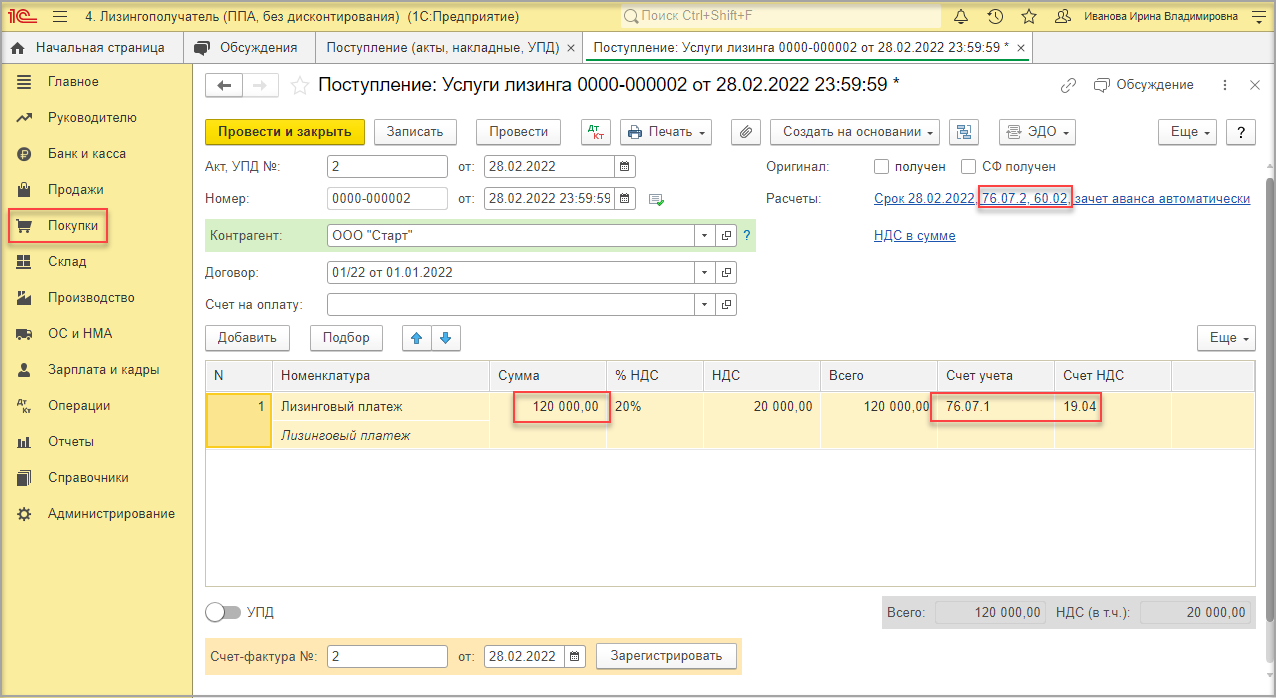

7. Учет лизинговых платежей (второй месяц договора — февраль 2022)

7.1 Начислен лизинговый платеж за февраль 2022

7.2 Учтен входной НДС по лизинговому платежу

7.3 Зачтен аванс по лизинговому платежу, уплаченному в феврале 2022

7.4 Уменьшен НДС по ОА

Документ «Поступление (акт, накладная, УПД)» с видом операции «Услуги лизинга» (рис. 14 — 15):

Заполните документ аналогично операциям 4.1 — 4.4 (рис. 6). В колонке Сумма укажите сумму лизингового платежа за соответствующий месяц договора (120 000 руб. за февраль 2022).

Рис. 14

По кнопке .png)

Рис. 15

7.5 Входной НДС принят к вычету

Документ «Счет-фактура полученный» (рис. 16):

Зарегистрируйте полученный счет-фактуру и посмотрите результат проведения документа (рис. 16) аналогично операции 4.5 (рис. 8).

Рис. 16

Аналогичным образом отражается начисление лизинговых платежей и учет НДС по ним за последующие месяцы договора (март 2022 – декабрь 2023 в размере 120 000,00 руб., в январе 2024 в размере 73 548,39 (см. операции 10.1 — 10.5)).

8. Закрытие месяца (второй месяц договора — февраль 2022)

Обработка «Закрытие месяца» (рис. 17 — 20):

- Раздел: Операции – Закрытие месяца (рис. 17).

- Установите месяц закрытия (Февраль 2022). Кнопка Выполнить закрытие месяца.

- Если необходимо начислить амортизацию и/или признать в расходах по НУ арендный платеж без полного закрытия месяца, то по ссылке с названием регламентной операции Амортизация и износ основных средств или Признание в НУ арендных платежей выберите Выполнить операцию. Но для отражения в учете признания отложенных налогов в связи с возникновением в БУ и НУ разных объектов учета необходимо выполнить все регламентные операции обработки Закрытие месяца.

Рис. 17

8.1 Признание в расходах по НУ лизингового платежа за февраль 2022

Регламентная операция «Признание в НУ арендных платежей» в составе обработки «Закрытие месяца» (рис. 18)

По ссылке с названием регламентной операции Признание в НУ арендных платежей (рис.17) выберите Показать проводки и посмотрите результат ее выполнения (рис. 18). Сумма лизингового платежа признается в расходах только в налоговом учете.

Рис. 18

Аналогичным образом признаются лизинговые платежи в расходах по НУ за последующие месяцы в течение срока действия договора лизинга, кроме последнего (март 2022 – декабрь 2023). В последний месяц действия договора (январь 2024) лизинговый платеж признается в расходах по НУ на дату перехода собственности на предмета лизинга от лизингодателя к лизингополучателю по окончании срока договора документом «Выкуп предметов лизинга» (см. операцию 11.2.2).

8.2. Начислена амортизация ППА за февраль 2022

Регламентная операция «Амортизация и износ основных средств» в составе обработки «Закрытие месяца» (рис. 19)

По ссылке с названием регламентной операции Амортизация и износ основных средств (рис. 17) выберите Показать проводки и посмотрите результат ее выполнения (рис. 19):

- Сумма ежемесячной амортизации в БУ: 41 666,67 руб.

- Амортизация в НУ не начисляется, так как объекта амортизируемого имущества не возникает.

Рис. 19

Аналогичным образом амортизация начисляется за последующие месяцы в течение срока договора лизинга, кроме последнего (март 2022 – декабрь 2023). В последний месяц действия договора (январь 2024) амортизация начисляется на дату выкупа предмета лизинга по окончании срока договора документом «Выкуп предметов лизинга» (см. операцию 11.2.1).

8.3 Уменьшен ОНА по обязательству по аренде

8.4 Уменьшено ОНО по ППА

Регламентная операция «Расчет отложенного налога по ПБУ 18» в составе обработки «Закрытие месяца» (рис. 20)

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 (рис. 17) выберите Показать проводки и посмотрите результат ее выполнения (рис. 20):

- Проводка 1: Погашение отложенного налогового актива на сумму 20 000,00 руб.

Расчет: Балансовая стоимость ОА в БУ на конец месяца уменьшилась на сумму арендного платежа в размере 100 000 руб., в НУ нет объекта, соответственно ОНА подлежит уменьшению на сумму = 100 000,00 * 20% = 20 000,00 руб. - Проводка 2: Погашение отложенного налогового обязательства на сумму 8 333,33 руб.

Расчет: Балансовая стоимость ППА в БУ на конец месяца уменьшилась на сумму амортизации в размере 41 666,67 руб., в НУ нет объекта, соответственно ОНО подлежит уменьшению на сумму = 41 666,67 * 20% = 8 333,33 руб.).

Рис. 20

Аналогичным образом (сторнировочными записями) уменьшаются (погашаются) ОНА и ОНО за последующие месяцы в течение текущего года (март 2022 – декабрь 2022). С января 2023 по январь 2024 уменьшение (погашение) ОНА и ОНО осуществляется записями Дт 99.02.О Кт 09 и Дт 77 Кт 99.02.О.

Обратите внимание!

Если ОНО (ОНА) уменьшается (погашается) в том же налоговом периоде, в котором признано, то уменьшение (погашение) отражается проводкой с той же корреспонденцией счетов, что и признание, но со знаком «минус» (т. е. «сторно»): Дт 99.02.О Кт 77 «сторно» (Дт 09 Кт 99.02.О «сторно»).

Если ОНО (ОНА) уменьшается (погашается) в налоговых периодах, отличных от налогового периода, в котором признано, то уменьшение (погашение) отражается проводкой с корреспонденцией счетов, обратной признанию, со знаком «плюс»: Дт 77 Кт 99.02.О (Дт 99.02.О Кт 09).

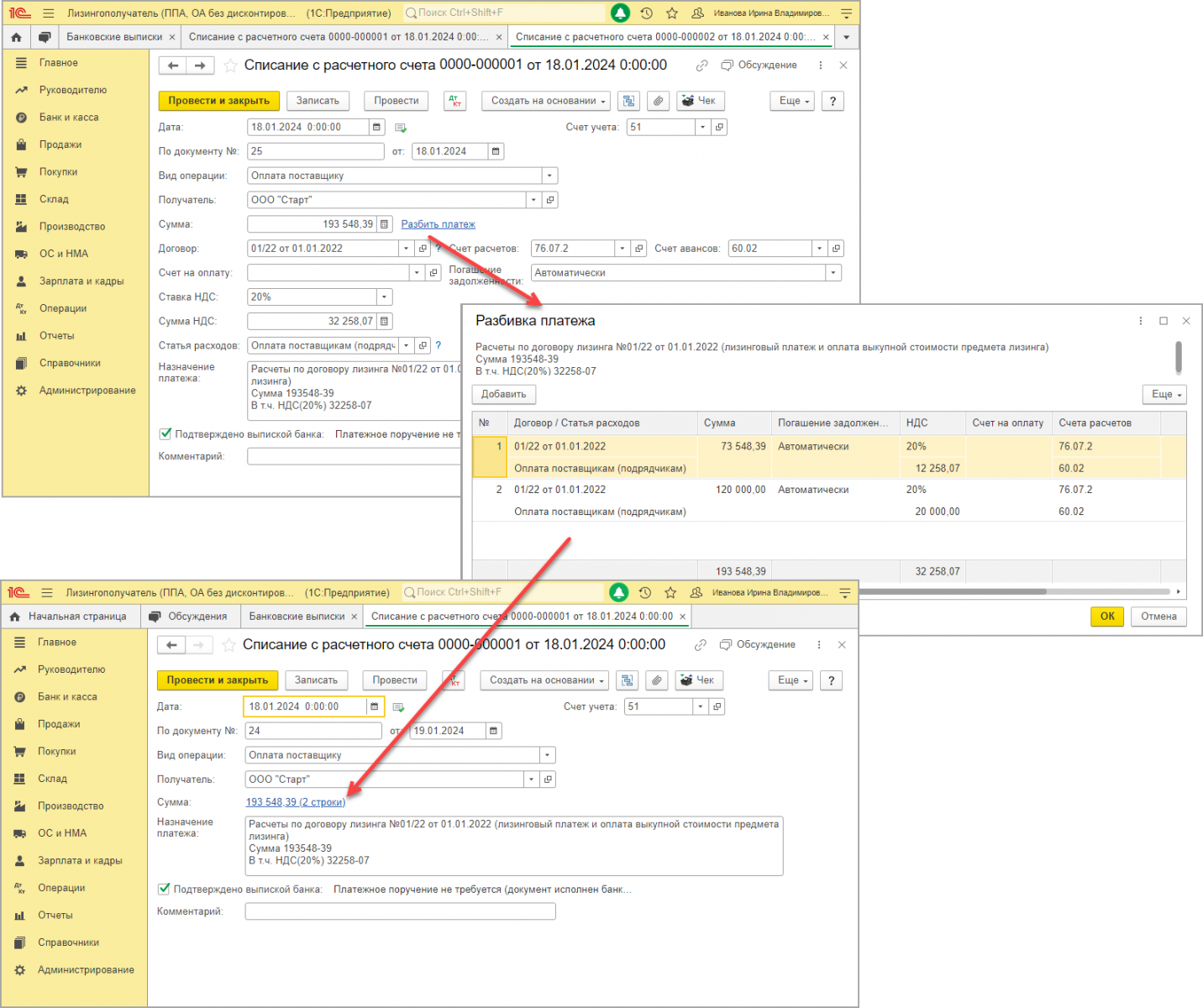

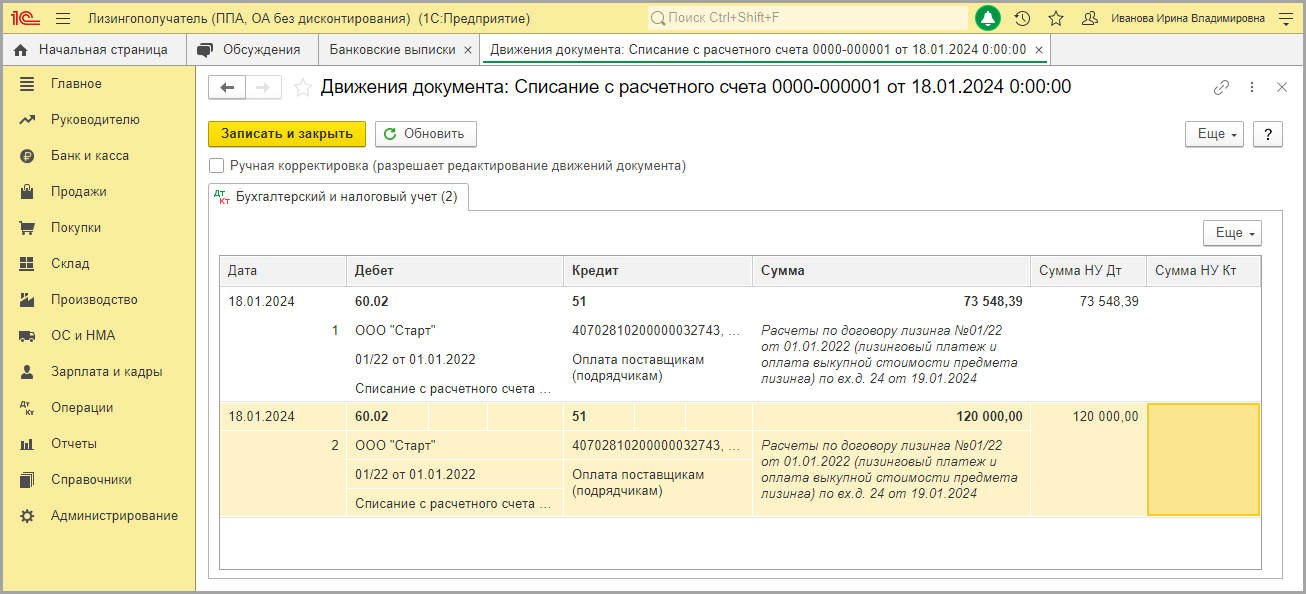

9. Перечисление платежей лизингодателю (в последний месяц договора — январь 2024)

9.1. Перечислен последний лизинговый платеж за январь 2024

9.2. Перечислена выкупная стоимость предмета лизинга

Документ «Списание с расчетного счета» (рис. 21 — 22):

- Раздел Банк и касса – Банковские выписки.

- Создайте документ по кнопке Списание или откройте ранее созданный / загруженный через «Клиент-банк» документ. Выберите Вид операции – «Оплата поставщику».

- Заполните документ: Укажите получателя (Лизингодателя), перечисляемую сумму согласно графику платежей, договор, проверьте ставку и сумму НДС, проверьте Способ погашения задолженности.

- В полях Счет расчетов, Счет авансов выберите счета аналогично операции 3.1 на рис. 4.

- В поле Статья расходов выберите статью движения денежных средств с видом движения «Оплата товаров, работ, услуг, сырья и иных оборотных активов».

- Установите флажок Подтверждено выпиской банка.

- Перейдите по ссылке Разбить платеж, разбейте платеж на две строки (кнопка Добавить): лизинговый платеж (в сумме 73 549,39 руб. за январь 2024) и оплату выкупной стоимости (в сумме 120 000 руб.).

Проверьте данные платежа в обеих строках и сохраните их по кнопке ОК. Кнопка Провести.

Рис. 21

По кнопке .png)

Рис. 22

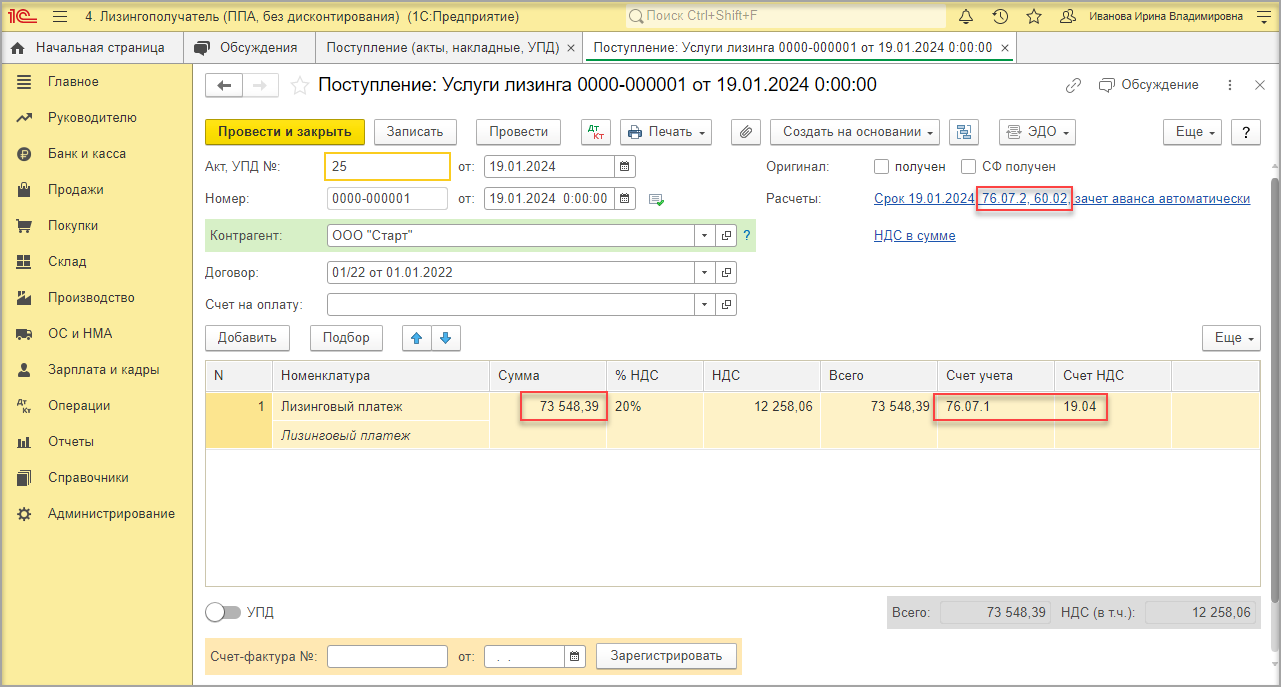

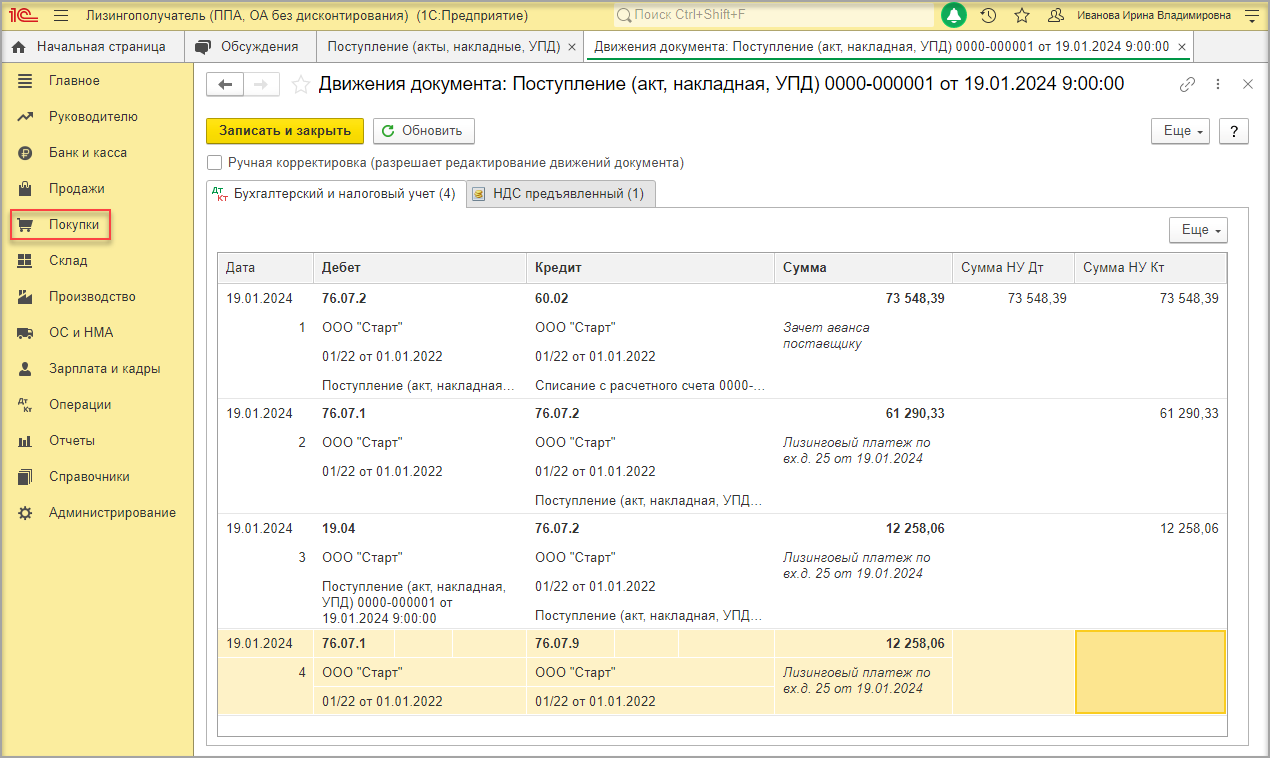

10. Учет лизинговых платежей (последний месяц договора — январь 2024)

10.1 Начислен лизинговый платеж за январь 2024

10.2 Учтен входной НДС по лизинговому платежу

10.3 Зачтен аванс по лизинговому платежу, уплаченному в январе 2024

10.4 Уменьшен НДС по ОА

Документ «Поступление (акт, накладная, УПД)» с видом операции «Услуги аренды» (рис. 23 — 24):

Заполните документ аналогично операциям 4.1 — 4.4 (рис. 6). В колонке Сумма укажите сумму лизингового платежа за последний месяц договора (73 549,39 руб.за январь 2024 = 120 000 руб. (месячный размер лизингового платежа) / 31 (количество дней в январе 2024)*19 (количество дней действия договора в январе 2024)).

Рис. 23

По кнопке .png)

Рис. 24

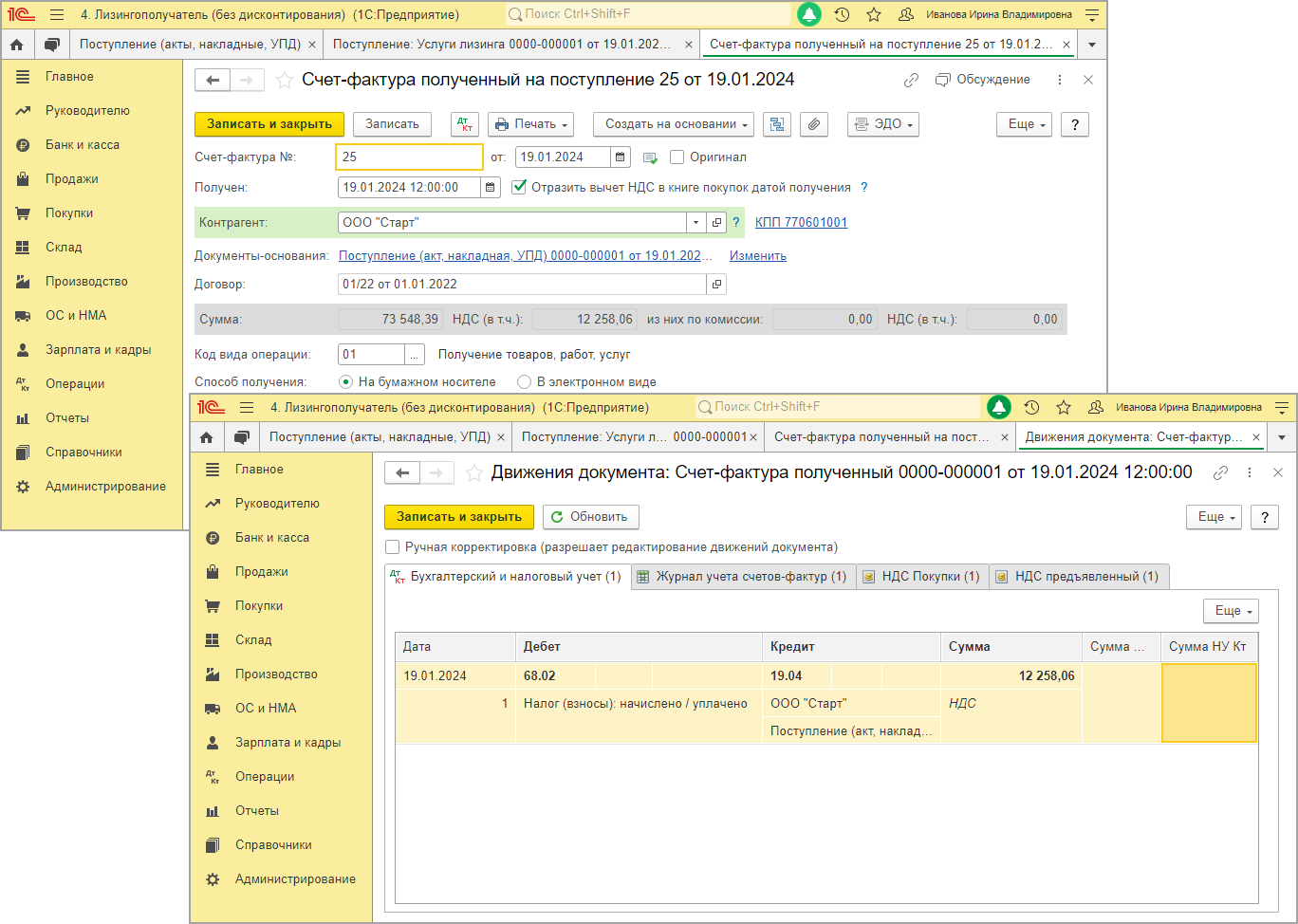

10.5 Входной НДС принят к вычету

Документ «Счет-фактура полученный» (рис. 25):

Зарегистрируйте полученный счет-фактуру и посмотрите результат проведения документа (рис. 25) аналогично операции 4.5 (рис. 8).

Рис. 25

11. Выкуп предмета лизинга

11.1. Признание и зачет встречных обязательств по выкупленному имуществу

11.2. Признание затрат за январь 2024 (амортизация, лизинговый платеж)

11.3 Принятие объекта к учету в состав собственных основных средств

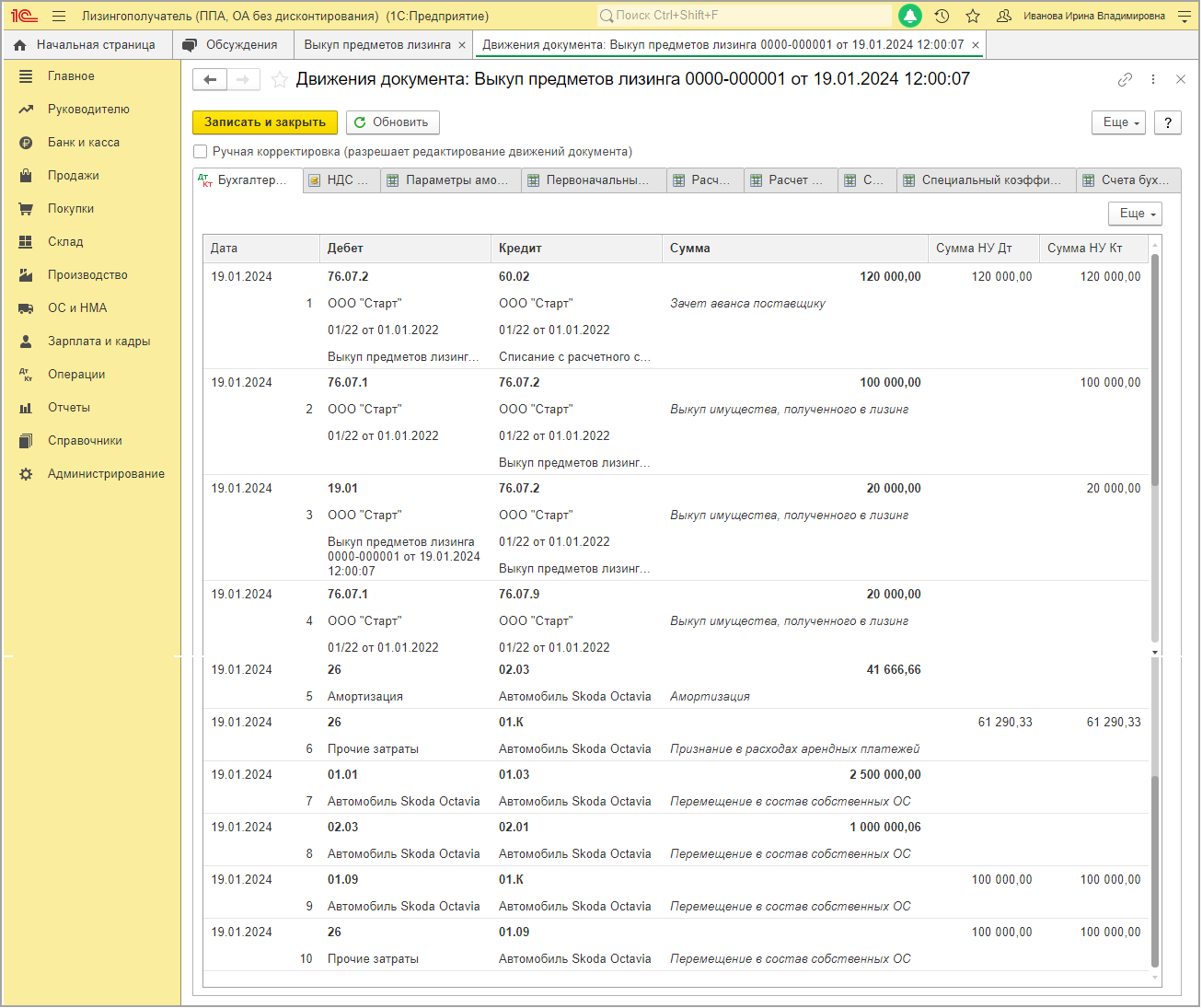

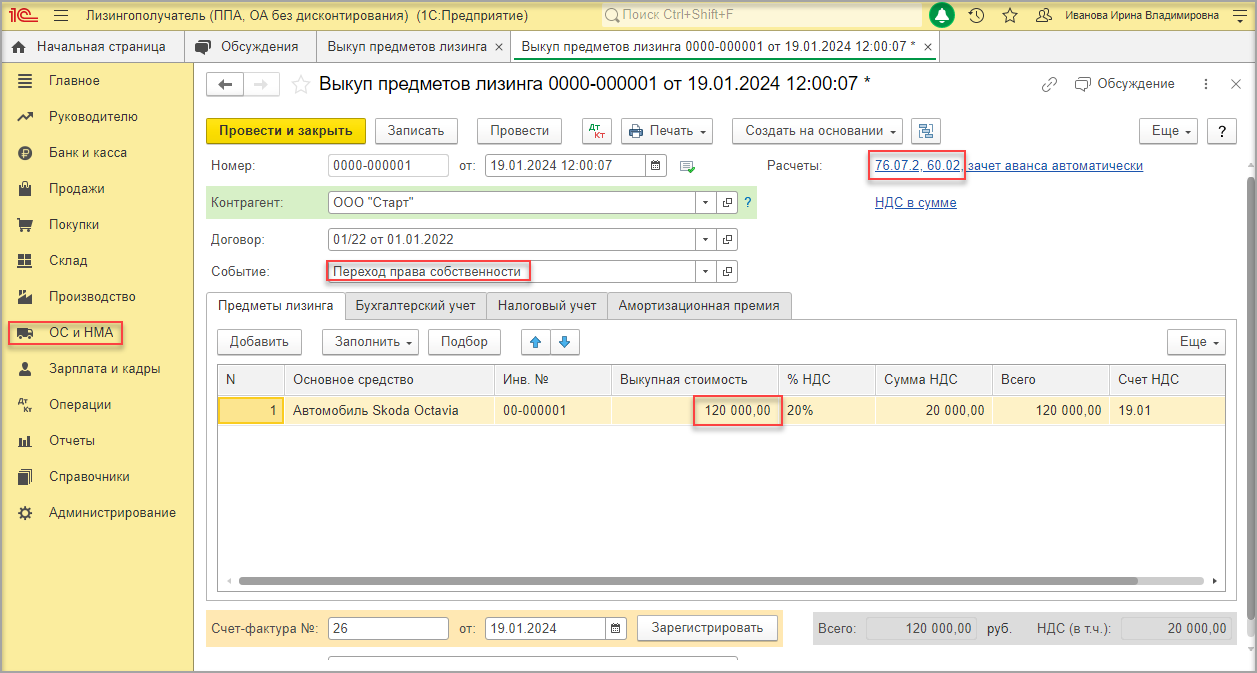

Документ «Выкуп предметов лизинга (рис. 26 — 31):

- Раздел: ОС и НМА — Выкуп предметов лизинга. Кнопка Создать.

- Заполните основную часть документа: в полях Контрагент и Договор выберите контрагента (Лизингодателя) и договор с ним;

- по ссылке в поле Расчеты проверьте счета учета расчетов с контрагентом (76.07.2 «Задолженность по арендным платежам») и по авансам в части выкупной стоимости (60.02 «Расчеты по авансам выданным»), способ зачета аванса («Автоматически», «По документу» или «Не зачитывать»).

- в поле Событие выберите из раскрывающегося списка событие «Переход права собственности» либо создайте свое по кнопке Создать;

На закладке Предметы лизинга заполните табличную часть по кнопке Добавить (рис. 26):

- в колонке Основное средство из одноименного справочника выберите выкупаемый у лизингодателя объект (фактически этот элемент справочника является ППА), колонка Инв.№ заполнится автоматически;

- в колонке Выкупная стоимость укажите сумму выкупа предмета лизинга (аренды) согласно договору лизинга и укажите ставку НДС в колонке % НДС;

- в колонке Счет НДС выберите счет 19.01 «НДС при приобретении основных средств».

Рис. 26

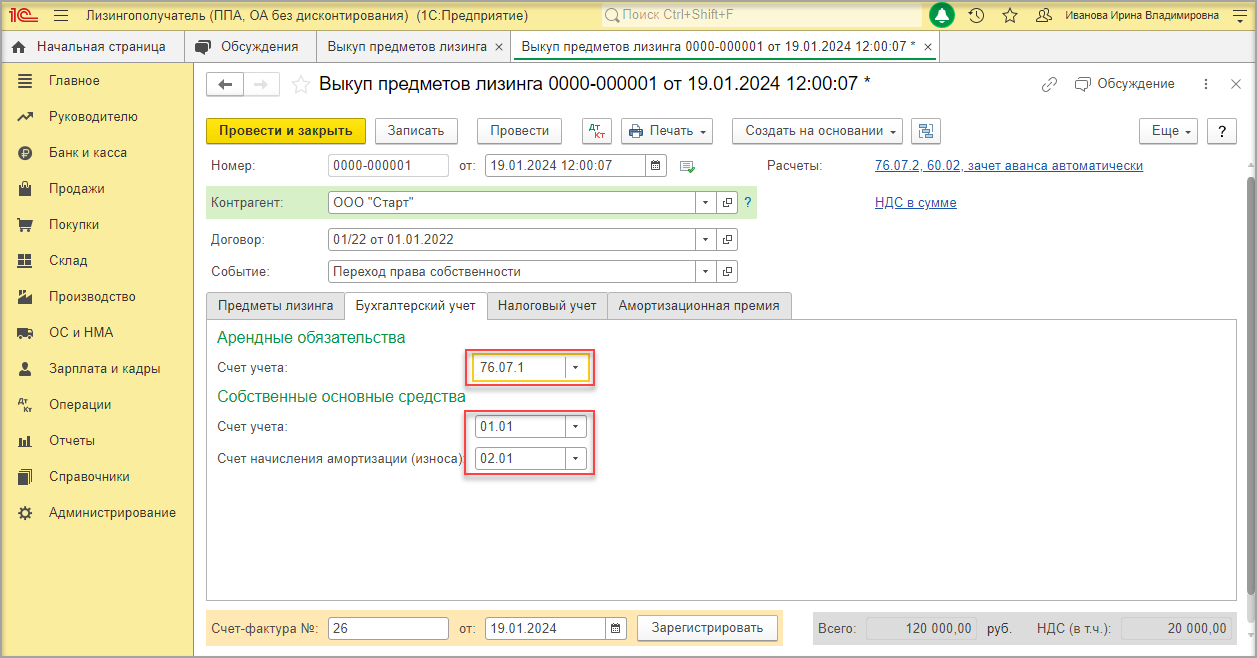

- На закладке Бухгалтерский учет (рис. 27):

- в поле Счет учета блока «Арендные обязательства» выберите счет учета обязательства по аренде (76.07.1 «Арендные обязательства»);

- в полях Счет учета и Счет начисления амортизации (износа) блока «Собственные основные средства» укажите соответствующие счета учета собственных основных средств (01.01 «Основные средства в организации» и 02.01 «Амортизация основных средств, учитываемых на счете 01»).

Рис. 27

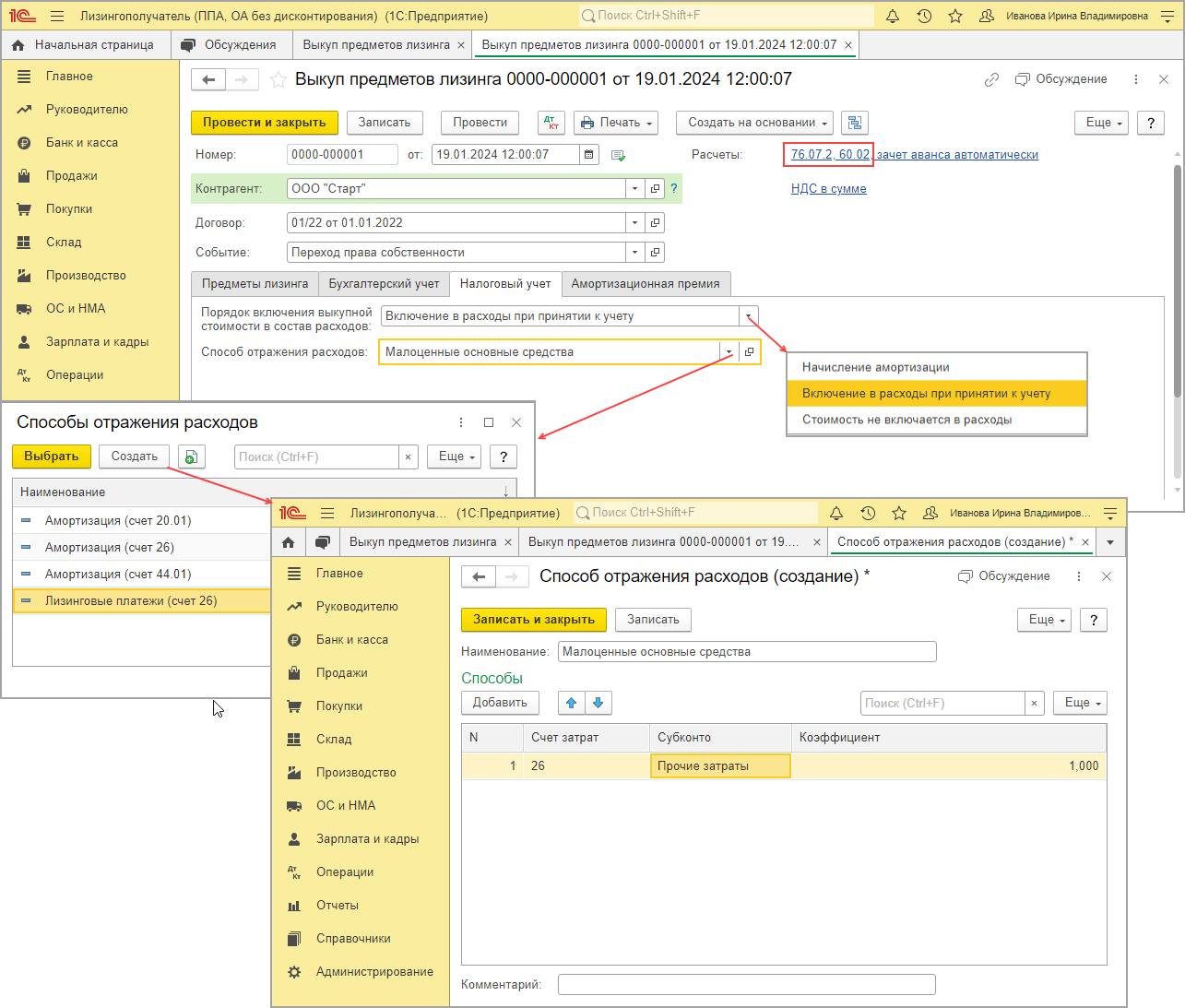

- На закладке Налоговый учет (рис. 28):

- в поле Порядок включения выкупной стоимости в расходы выберите из раскрывающегося списка необходимую позицию (при классификации объекта учета для целей НУ в составе амортизируемого имущества — «Начисление амортизации», для целей включения выкупной стоимости в расходы — «Включение в расходы при принятии к учету», в иных случаях — «Стоимость не включается в расходы») (в примере — «Включение в расходы при принятии к учету», поскольку выкупная стоимость не превышает 100 000,00 руб. и, соответственно, выкупаемый из лизинга объект не является амортизируемым имуществом в соответствии с п. 1 ст. 256 НК РФ);

- в поле Способ отражения расходов выберите из раскрывающегося списка (добавьте новую) статью учета затрат для целей налогового учета.

Рис. 28

Обратите внимание!

Если выкупаемый объект относится к амортизируемому имуществу, то при выборе в поле Порядок включения выкупной стоимости в расходы способа «Начисление амортизации» необходимо заполнить соответствующие данные (рис. 29):

- установить флажок Начислять амортизацию;

- в поле Срок полезного использования (в месяцах) указать полезного использования объекта для целей НУ;

- в поле Cпециальный коэффициент при необходимости указать соответствующий коэффициент для начисления амортизации.

Рис. 29

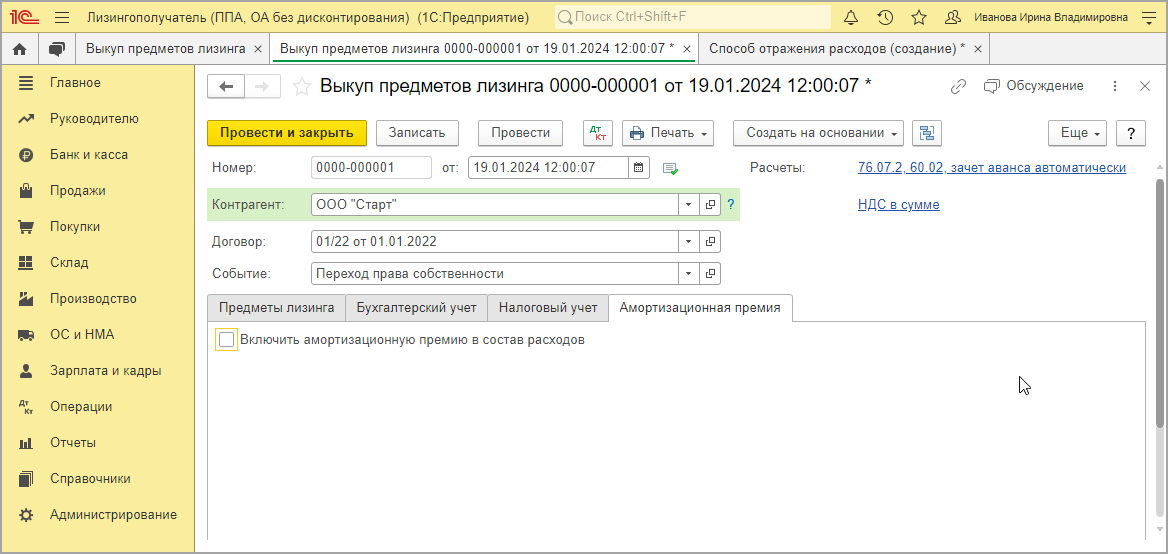

На закладке Амортизационная премия для амортизируемого имущества флажок Включить амортизационную премию в состав расходов (если организация планирует ее применить) (рис. 30) и заполнить дополнительно раскрывшиеся при этом поля.

Рис. 30

По кнопке

посмотрите результат проведения документа (рис. 31).

Обратите внимание, что при проведении документа формируются не только проводки (закладка Бухгалтерский и налоговый учет) но и движения по регистрам сведений (соответствующие закладки), необходимые для дальнейшего учета ОС, в том числе для начисления амортизации.

Рис. 31

11.4 Входной НДС принят к вычету

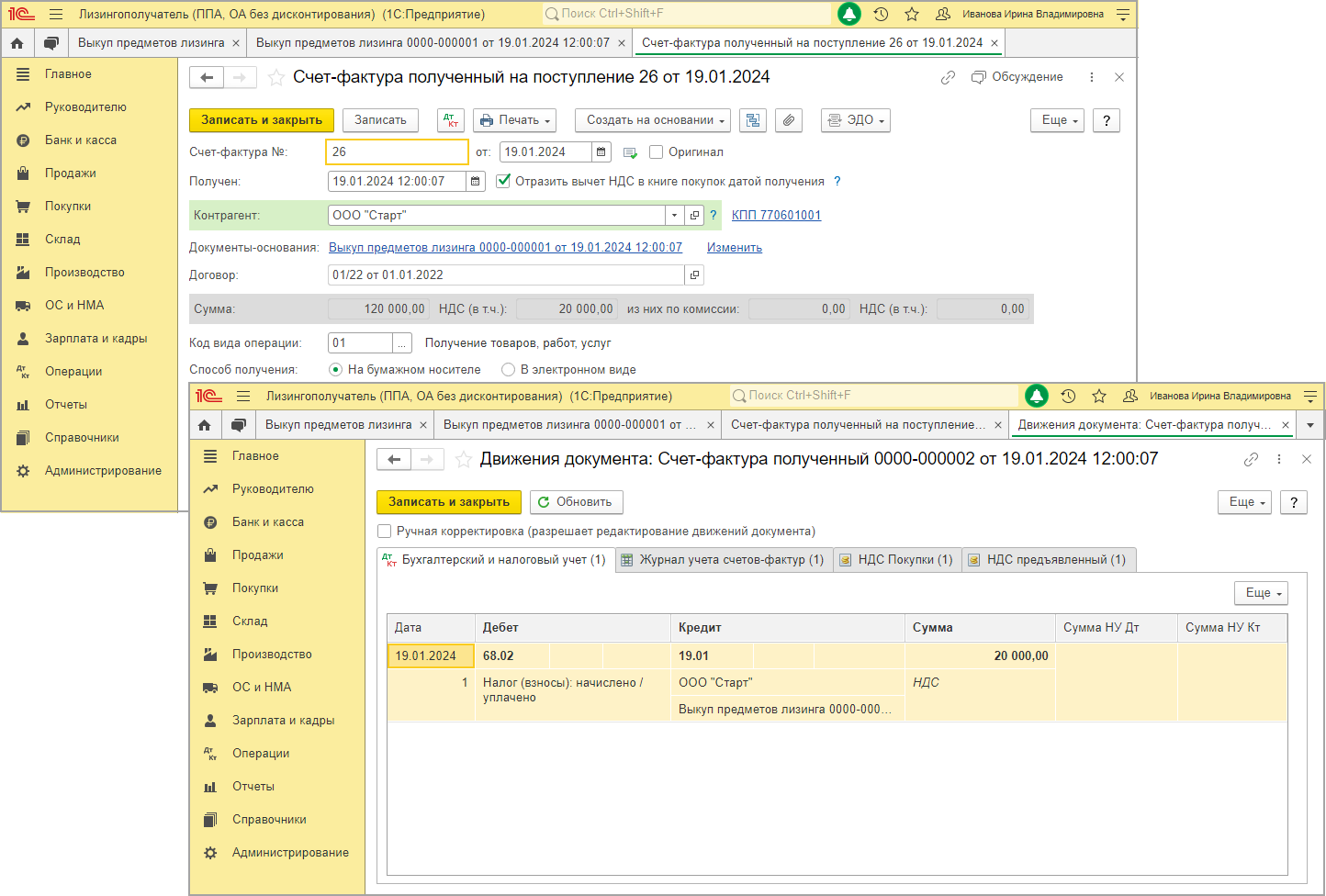

Документ «Счет-фактура полученный» (рис. 32):

Зарегистрируйте полученный счет-фактуру и посмотрите результат проведения документа (рис. 32) аналогично операции 4.5 (рис. 8).

Рис. 32

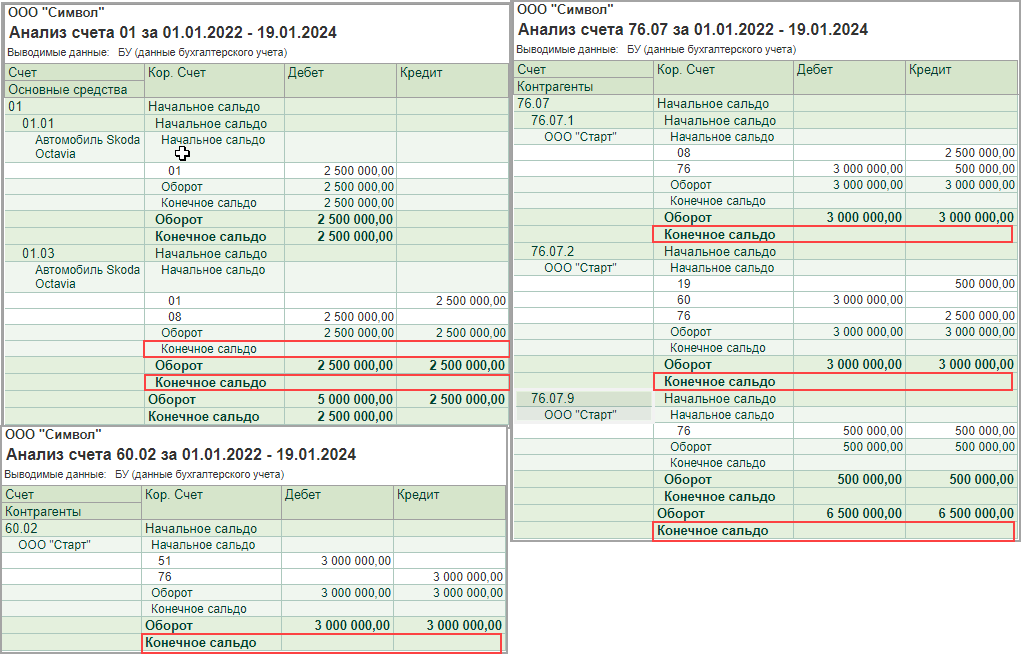

Проверьте на основании стандартных бухгалтерских отчетов (например, «Анализ счета»), что сальдо по счетам учета ППА (01.03), ОА (76.07, 60.02) на дату окончания договора (19.01.2024) равно нулю (рис. 33).

Рис. 33

Наши специалисты всегда готовы ответить на любые ваши вопросы. Просто свяжитесь с нами по телефону +7 3532 45-01-69 или напишите в онлайн-чат. Мы на связи!

Как правильно пишется словосочетание «лизинговые платежи»

- Как правильно пишется слово «платёж»

Делаем Карту слов лучше вместе

Привет! Меня зовут Лампобот, я компьютерная программа, которая помогает делать

Карту слов. Я отлично

умею считать, но пока плохо понимаю, как устроен ваш мир. Помоги мне разобраться!

Спасибо! Я стал чуточку лучше понимать мир эмоций.

Вопрос: иллюзион — это что-то нейтральное, положительное или отрицательное?

Ассоциации к слову «платёж»

Синонимы к словосочетанию «лизинговые платежи»

Предложения со словосочетанием «лизинговые платежи»

- Как видим, в этом случае уже в августе 2007 г. сумма лизинговых платежей будет полностью признана в составе прочих расходов, хотя до окончания срока лизинга остаётся ещё четыре месяца.

- В течение срока договора организация будет платить лизинговые платежи, а лизингодатель – возвращать заём.

- По нашим расчётам, все свободные средства предприятия должны быть направлены на погашение лизинговых платежей.

- (все предложения)

Цитаты из русской классики со словосочетанием «лизинговые платежи»

- 1-й мужик. Мир, примерно, на то уповал, что как летось предлог исделали в отсрочке платежа…

- Во второй год оказалась маленькая неустойка, в третий большая, и так постепенно, с каждым годом, до того, что поверенный, в один срок платежа, отпущен с руками, полными одних извинений и жалоб на неурожай, худые обстоятельства и тому подобное.

- Но когда дело пришло до платежа денег и разорившийся клиент напомнил ему о деньгах, которые тот должен был заплатить, то милостивец запер для несчастного свои двери и оставил его на произвол кредиторов, которые захватили все его имение и пустили его по миру.

- (все

цитаты из русской классики)

Значение слова «платёж»

-

ПЛАТЁЖ, —тежа́, м. 1. Действие по знач. глаг. платить. Платеж налогов. Платеж с рассрочкой. (Малый академический словарь, МАС)

Все значения слова ПЛАТЁЖ

Отправить комментарий

Дополнительно

Лизинг автомобилей пользуется популярностью — удобный график платежей, хорошие скидки на автомобили и, конечно, экономия на НДС и налоге на прибыль. Налоговая же смотрит на лизинг иначе и нередко доначисляет налоги лизингополучателям. Разберем на примере, почему инспекторы могут доначислить налог и как этого избежать.

Вводные данные

Кто: Торговая компания ООО «Ромашка», Сибирский Федеральный округ. Вид деятельности — продажа и техническое обслуживание сложного оборудования.

Что случилось: В 2019 году Ромашке понадобилась машина для постоянных разъездов специалиста, который занимается установкой оборудования и обучением пользователей. Было принято решение взять легковой автомобиль в лизинг на следующих условиях:

- стоимость автомобиля — 1 300 000 рублей;

- срок договора — 11 месяцев;

- машина числится на балансе лизингодателя;

- выкупной платеж — 15 000 рублей.

По истечении 11 месяцев необходимость в машине отпала, и компания решила отказаться от выкупа. Однако в 2020 году машину у лизинговой компании выкупило неизвестное физическое лицо — оно не было никак связано с кем-либо из учредителей или сотрудников компании.

Проблема: В 2021 году Ромашка получила от ИФНС уведомление о вызове в налоговый орган для дачи пояснений. В качестве основания вызова было указано, что Ромашка реализовала транспортное средство на невыгодных для себя условиях, тем самым необоснованно занизив базу по налогу на прибыль.

Это было не требование и не акт о налоговом правонарушении, а именно уведомление о вызове. Свою позицию представители Ромашки отстаивали в инспекции.

Что в итоге: Претензии налоговой исчерпаны в ходе дачи пояснений. Позиция Ромашки принята налоговиками, но судом не подтверждена.

* — название компании и другие данные изменены

Претензии налоговой VS Позиция компании

В уведомлении о вызове в налоговую инспектор четко перечислил все вопросы, которые возникли у ИФНС. Это дало Ромашке возможность подготовиться к посещению налогового органа и проработать свою позицию. Мы выделили основные претензии проверяющих и покажем ответы Ромашки, которые помогли избежать доначислений.

Претензия ФНС № 1. Лизинговый платеж можно учесть в составе прочих расходов лишь частично

Инспектор утверждает, что лизинговый договор представляет собой комбинацию договоров купли-продажи и аренды. Расходы лизингополучателя в виде выкупной цены являются расходами на покупку амортизируемого имущества и не учитываются в целях расчета налога на прибыль. Таким образом, так как лизинговый платеж включает в себя часть выкупной стоимости и арендный платеж, он может быть учтен в составе прочих расходов лишь в части, уплаченной за получение автомобиля во временное владение и пользование.

Инспектор ссылается на следующие документы и статьи:

- статья 270 НК РФ;

- Письмо Минфина РФ от 02.06.2010 № 03-03-06/1/368;

- Письмо Минфина РФ от 25.06.2009 № 03-03-06/1/428;

- Письмо Минфина РФ от 27.04.2007 № 03-03-05/104.

Ответ № 1. Ежемесячные платежи были «арендными»

По смыслу п. 5 ст. 270 НК РФ «выкупная» часть лизингового платежа — это расходы на приобретение амортизируемого имущества, которые не учитываются при исчислении налога на прибыль.

ФНС абсолютно верно трактует ст. 270 НК РФ. Однако в нашем кейсе по договору лизинга выкупной платеж выделен отдельно, следовательно все ежемесячные платежи были платежами за временное пользование (арендными). И только 15 000 рублей — это выкупной платеж, который в расходы по ст. 270 НК РФ включить нельзя. Но Ромашка отказалась от выкупа, а значит не нарушила ст. 270 НК РФ.

Ответ № 2. Письма Минфина к рассматриваемой ситуации не относятся

В двух приведенных письмах Минфина из трех рассматривается ситуация, когда имущество числится на балансе лизингополучателя, что к нашему кейсу отношения не имеет. А в третьем письме конкретно сказано:

Таким образом, лизинговый платеж может быть отнесен к прочим расходам в соответствии с пп. 10 п. 1 ст. 264 НК РФ только в той части, в которой он уплачивается за получение предмета лизинга во временное владение и пользование, а выкупная цена предмета лизинга для целей налогообложения прибыли не учитывается.

Ромашка так и сделала — ежемесячные платежи были платежами за временное пользование автомобилем. Их в полном объеме учли в качестве расходов. А вот выкупной платеж 15 000 рублей Ромашка даже не платила, поэтому он не был учтен в расходах.

Претензия ФНС № 2 — Лизинговые платежи должны быть разделены на 2 части

Прямым текстом инспектор пишет, что в общей сумме лизинговых платежей должны быть обособлены суммы арендных платежей и выкупная цена. Следовательно, необходимо вести раздельный учет двух разных сумм.

Инспектор ссылается на следующие документы:

- Письмо Минфина РФ от 25.06.2009 № 03-03-06/1/428;

- Письмо Минфина РФ от 04.03.2008 № 03-03-06/1/138;

- Письмо Минфина РФ от 30.03.2007 № 03-03-06/1/194.

Ответ № 1 — «Должны ли?»

Позиция ФНС про то, что в лизинговом платеже должны быть обособлены «арендные» и «выкупные» суммы, спорит с положениями ст. 28 Федерального закона от 29.10.1998 № 164-ФЗ:

В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю.

То есть выкупного платежа может и не быть, если переход права собственности не предусмотрен. К тому же из закона не следует, что именно ежемесячный платеж нужно дробить на две части. То есть при переходе права собственности на имущество выкупной платеж может быть как «зашит» в ежемесячный, так и выделен обособленно в конце срока договора лизинга.

Ответ № 2 — Фактически платежи разделены

В лизинговом договоре четко прописаны ежемесячные платежи за право пользования лизинговым имуществом и отдельно указан выкупной платеж. Следовательно, суммы обособлены. Арендные платежи списали в расходы в соответствии с НК РФ, а от выкупа компания отказалась, поэтому не вносила выкупной платеж.

Претензия ФНС № 3 — Невыгодные условия купли-продажи автомобиля

Инспектор ссылается на то, что компания реализовала автомобиль на невыгодных для себя условиях. Для этого был проведен анализ предложений по продаже аналогичных автомобилей в Интернете. Ориентировочная цена 1 300 000 рублей, а фактически автомобиль реализовали за 15 000 рублей.

Ответ № 1 — Ромашка ничего не продавала

Лизингодатель предоставляет лизингополучателю имущество за плату во временное владение и пользование. При этом лизингополучатель сам решает — выкупать имущество или нет.

«Ромашка» от выкупа отказалась и вернула автомобиль лизинговой компании. По смыслу п. 1 ст. 39 НК РФ и п. 1 ст. 11 ФЗ от 29.10.1998 № 164-ФЗ при возврате лизингового имущества реализации не происходит.

Лизингополучатель до момента внесения выкупного платежа не является собственником лизингового имущества. В нашем кейсе автомобиль весь период действия договора лизинга принадлежал только лизинговой компании. Следовательно, реализовала автомобиль физлицу именно лизинговая компания.

Ответ № 2 — Ромашка имела законное право отказаться от выкупа

Автомобиль изначально покупали для предпринимательской деятельности. Специалист ООО посещал заказчиков и проводил инструктаж пользователей. Благодаря наличию автомобиля, выросло число исполненных контрактов и повысилась выручка компании.

От выкупа отказались, так как более разъезды специалиста для обучения пользователей не планировались. Как показала практика, во время пандемии COVID-19 большая часть клиентов стала переходить на обучение в формате онлайн.

Оставлять автомобиль, который фактически не нужен, означало:

- продолжать платить транспортный налог;

- продолжать оплачивать охраняемую парковку;

- продолжать оплачивать страховку;

- продолжать обслуживать автомобиль.

Все эти затраты компании были не нужны.

Ответ № 3 — Экономическое обоснование

Ромашка представила в ИФНС экономический анализ за 2019 и 2020 гг., чтобы наглядно продемонстрировать рост финансовых показателей: выручки, прибыли от продаж, чистой прибыли, стоимости чистых активов, коэффициентов ликвидности, платежеспособности, рентабельности и пр.

Все показатели можно рассчитать вручную на основании бухгалтерской отчетности, а можно прибегнуть к помощи онлайн-сервисов. Ромашка для экономии сил и времени выгрузила отчеты из Контур.Фокуса.

В инспекции представители «Ромашки» показали, что в 2020 году по сравнению с 2019 годом выручка и прибыль от продаж выросли более чем на 70 %, а чистая прибыль на 90 %.

Далее компания обратилась к официальному сервису ФНС «Налоговый калькулятор». Здесь достаточно выбрать налоговый период, ОКВЭД, регион и масштаб деятельности, после чего сайт покажет среднеотраслевую рентабельность в регионе.

Рентабельность «Ромашки» в 2020 году оказалась выше среднеотраслевой по региону практически в 3 раза. Поэтому назвать решение «Ромашки» по возврату лизингового автомобиля неэффективным или невыгодным сложно.

Ответ № 4 — Налоговая нагрузка

«Налоговый калькулятор» показывает не только среднеотраслевую рентабельность, но и среднюю налоговую нагрузку по налогу на прибыль и НДС. В нашем кейсе средняя налоговая нагрузка в отрасли Ромашки — 1,5 %. А у нашей компании этот показатель в 4 раза выше.

Сравнение фактической налоговой нагрузки со средней помогает доказать, что налогоплательщик не стремится сэкономить на налогах или занизить их. Наоборот, Ромашка показывала себя как порядочный налогоплательщик. А при возврате автомобиля руководствовалась сугубо бизнес-логикой.

Ответ №5 — Несущественность вменяемой суммы

Налоговая фактически вменяла Ромашке экономию на налоге в размере 260 000 рублей (20 % от стоимости автомобиля). Представители компании обратили внимание инспектора на общую сумму налоговых платежей за прошлый год.

Доля вменяемой суммы в общей массе уплаченных налогов и взносов (в виде налога на прибыль, НДС, взносов с зарплаты сотрудников) не превышала даже 3 %.

Ответ №6 — Отсутствие аналогичных предложений

Лизинг без выкупа — это фактически аренда. Компания попользовалась автомобилем и затем вернула его лизинговой компании. Это натолкнуло налоговую на мысль о намеренном завышении расходов путем замены аренды лизингом.

В нашем случае в регионе Ромашки практически не было предложений по аренде легковых автомобилей. Арендовать автомобиль можно было только у местных таксопарков.

Предлагаемые таксопарками машины были не новые и практически все в плохом состоянии. Кроме того, предлагались они только в посуточную аренду. Для междугородних поездок такой автомобиль, по мнению представителей Ромашки, не подходил. А вкладываться в ремонт арендованного автомобиля экономически нецелесообразно.

Аналогом лизинга без последующего выкупа можно было бы рассмотреть автоподписку, но таких программ в 2020 году еще не было, а до региона «Ромашки» они не до сих пор не дошли.

Поэтому лизинг оставался единственным способом взять в аренду новый автомобиль в отличном техническом состоянии. Кроме того, лизинговая страхует его по программе КАСКО. Для компании это означает минимальные затраты на ремонт и обслуживание. Единственные затраты за год — это ГСМ, аренда парковочного места и покупка сезонной резины.

Судебная практика

Свою позицию нужно обязательно подкреплять судебными решениями. Особенно, если вопрос спорный. Как мы уже поняли, основная претензия налоговой заключается в том, что лизинговые платежи нужно разбивать на две составляющие: «арендные» и «выкупные».

Обязанность по «разбивке» ежемесячных лизинговых платежей законом не закреплена. Это можно сделать только в том случае, если такой порядок предусмотрен лизинговым договором.

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора, в которую входит:

- возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю;

- возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг;

- доход лизингодателя.

В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю (ст. 28 ФЗ от 29.10.1998 № 164-ФЗ).

Следовательно, лизинговый платеж — это единый платеж, производимый в рамках договора лизинга. И несмотря на то, что в расчет лизингового платежа входит несколько составляющих, его нельзя рассматривать как несколько самостоятельных платежей.

К прочим расходам, связанным с производством и реализацией, относятся лизинговые платежи за принятое в лизинг имущество, а также расходы на приобретение имущества, переданного в лизинг (пп. 10 п. 1 ст. 264 НК РФ). Если имущество, полученное по договору лизинга, учитывается у лизингополучателя, расходами, учитываемыми в соответствии с настоящим подпунктом, признаются:

- у лизингополучателя — арендные (лизинговые) платежи за вычетом суммы амортизации по этому имуществу, начисленной в соответствии со статьями 259 — 259.2 НК РФ;

- у лизингодателя — расходы на приобретение имущества, переданного в лизинг.

Таким образом, если имущество числится на балансе лизингодателя, то лизинговый платеж относится на расходы лизингополучателя.

Вывод инспектора о том, что выкупная цена должна быть выделена в составе лизингового платежа, не основан на нормах законодательства о налоге на прибыль. Следовательно, лизинговый платеж можно включить в состав расхода по налогу на прибыль. Об этом нам говорит судебная практика по делам:

- Определение ВАС РФ № ВАС-7362/09 от 19.06.2009 года по делу № А35-1588/2008;

- Определение ВАС РФ № ВАС-12038/2007 от 10.10.2007 года по делу № А29-7407/2006;

- Определение ВАС РФ № ВАС-6975/2010 от 03.06.2010 года по делу № А55-3438/2009;

- Определение АС Поволжского округа по делу № А12-14083/2016 от 14.02.2017 года.

Выводы

Попасть в ситуацию Ромашки может каждая компания, которая брала в лизинг легковой автомобиль. Чтобы вы могли обезопасить себя, мы дадим несколько советов:

- Оставляйте лизинговое имущество на балансе лизингодателя — это упростит бухгалтерский учет и позволит избежать ошибок.

- Выделяйте выкупной платеж в договоре отдельной суммой.

- Внимательно изучайте позицию ФНС — инспекторы часто ссылаются на письма и судебные дела, которые не имеют отношения к реальной ситуации.

- Бизнес должен быть прибыльным, иначе налоговая легко докажет, что условия сделки «экономически невыгодны». Фактически лизинг позволяет списывать в расходы крупные суммы: купив автомобиль, вы будете амортизировать его в течение всего срока полезного использования, а взяв в лизинг — сможете за год списать в расходы всю его стоимость. ФНС это невыгодно.

- Налоговая нагрузка на компанию должна быть выше среднеотраслевой.

- Причины отказа от предмета лизинга должны быть обоснованы.

- При отказе от предмета лизинга лизингодатель может попросить написать заявление на его имя с просьбой указать, кому продать автомобиль. Делать этого не стоит. Зафиксировав в письме свое требование о продаже автомобиля конкретному физическому лицу, вы косвенно подтвердите свое намерение продать автомобиль. Соответственно, доводы налоговиков о том, что вы фактически продали автомобиль, будут более весомыми.

Письмо в лизинговую компанию об отсрочке платежей — это ходатайство, в котором компания просит отложить очередной транш по договору на определенный срок. Документ актуален для организаций и предпринимателей, являющихся лизингополучателями, которые столкнулись с финансовыми проблемами в период эпидемии коронавируса.

Будет ли обязательная отсрочка из-за коронавируса

Из-за эпидемии COVID-19 правительство предусмотрело ряд мер поддержки для бизнеса. Среди мероприятий предусмотрена отсрочка по договорам аренды. Но будет ли отсрочка по лизинговым платежам для представителей бизнеса?

Вопрос о предоставлении каникул по оплате лизинговых взносов озвучен президентом еще 4 мая 2020 года. Владимир Путин дал поручение чиновникам, предоставить дополнительные бюджетные ассигнования из федерального бюджета в размере 6 млрд рублей на финансирование программ льготного лизинга автомобильной техники (Приказ №742 от 04.05.2020).

Важно! Для субъектов малого и среднего предпринимательства предусмотрены государственные субсидии на оплату договоров лизинга. Нормы и порядок предоставления выплат из федерального бюджета определен постановлением правительства №316 от 15.04.2014 (ред. от 08.05.2020). Выплаты предоставляются на безвозмездной и безвозвратной основе. Получателей субсидий определяют путем проведения конкурса.

Кому дадут отсрочку

Даже если отсрочку платежей по лизингу закрепят на законодательном уровне, то получат ее далеко не все предприниматели и компании. Дело в том, что правительство вправе распоряжаться только государственными сделками и имуществом. Заставить частные компании государство не уполномочено.

Кто получит государственную помощь:

| Государственные и муниципальные учреждения | При одном условии:

эти организации и ИП заключили договор лизинга государственного или муниципального имущества. На частные сделки отсрочка лизинговых платежей из-за коронавируса не распространяется. |

|---|---|

| Коммерческие организации | |

| Индивидуальные предприниматели | |

| Некоммерческие организации |

Отсрочить платежи по коммерческим сделкам тоже возможно. Но для этого придется выполнить ряд условий:

- Отсутствие просрочек по платежам. Это самое ключевое условие предоставления отсрочек и рассрочек по платежам. Если лизингополучатель добросовестно и своевременно вносил платежи, то лизинговая компания рассмотрит вопрос с предоставлением отсрочки положительно. Учтите, что при незначительных просрочках возможно предоставление каникул. А вот злостным неплательщикам отсрочку вряд ли дадут.

- Длительное сотрудничество. Естественно, что лизинговая компания охотнее пойдет на уступки, если долгое время сотрудничает с партнером. Новичкам в этом деле везет значительно меньше. Например, если договор лизинга заключен в начале 2020 года, и получатель сотрудничает с лизинговой компанией впервые, ему вряд ли отсрочат платежи. Но и это вероятно при выполнении следующих требований:

- отличная кредитная история;

- продолжительное существование (то есть бизнес ведется уже несколько лет);

- отсутствие административных, налоговых, таможенных правонарушений.

- Антикризисные меры. В период экономического кризиса в стране рекомендуем разработать антикризисный план действий. Компания, которая решает проблемы, вызывает доверие. Если предоставить антикризисный план лизинговой компании, то у нее появится возможность оценить вероятность возврата средств и оплаты по договору лизинга.

В любом случае, необходимо вести переговоры. Лизинговые компании тоже заинтересованы в сохранении бизнеса в период кризиса. Следовательно, пойти на уступки — это возможность сохранить клиента и доходы.

Как получить

Несмотря на невозможность отсрочить лизинговые платежи повсеместно, опускать руки не стоит. Каникулы по лизинговым договорам вправе получить любой участник сделки. Достаточно обратиться к лизингодателю.

На законодательном уровне порядок, как получить отсрочку по лизингу, не установлен. В такой ситуации следует действовать самостоятельно. Рекомендуем придерживаться следующего алгоритма:

- Заявите о проблеме. Необходимо уведомить лизингодателя о сложном экономическом положении. Для этого направьте в его адрес письмо с просьбой отсрочить платежи.

- Инициируйте переговоры. Обсудите все нюансы по сделке. Рекомендуем организовать переговоры с партнерами в режиме видеоконференции. Это обезопасит участников от распространения коронавирусной инфекции.

- Ищите компромиссы. Если лизингодатель отказывается и не соглашается на ваши условия, ищите золотую середину. То есть те условия, которые максимально удовлетворят обе стороны сделки в условиях кризиса.

- Выполняйте условия. Если соглашение достигнуто, рекомендуем строго соблюдать условия и требования лизинговой компании. При любом нарушении новые условия сделки отменят. Если же нет возможности выполнить взятые на себя обязательства, то необходимо сообщить об этом партнеру.

Другой вопрос, можно ли получить отсрочку по лизингу в банке? Считаем, что отсрочить платежи по договору с кредитной организацией возможно. Необходимо обратиться в кредитное учреждение для пересмотра условий лизинга.

Как правильно составить заявление

Специальной формы и правил, как написать письмо на отсрочку лизингового платежа, не предусмотрено. Составляйте обращение в произвольной форме согласно правилам деловой переписки. Отразите в письме следующие обязательные реквизиты и информацию:

- Реквизиты сторон — наименование, адреса, телефоны.

- Реквизиты договора лизинга, по которому просите отсрочку.

- Условия, обстоятельства и причины, из-за которых не можете вносить платежи.

- Ссылки на нормативные и законодательные акты. Например, указы президента о введении периода нерабочих дней или региональные законы/указы о введении режима повышенной готовности.

- Новые условия и сроки внесения платежей. Допускается приложить новый график.

- Информация о своевременной оплате лизинговых платежей, отсутствии просрочек, пеней и штрафов по договору. Рекомендуем приложить копию платежного поручения о внесении последней оплаты.

- Иные сведения, которые описывают сложившуюся кризисную ситуацию.

Готовый документ подписывает руководитель компании или сам предприниматель. Либо иное уполномоченное лицо по доверенности. В таком случае приложите копию доверенности.

Примерный образец

Общество с ограниченной ответственностью «Весна»

Дубининский проезд, д. 22/33, Москва, 124632,

телефон: +7 (495) 313-33-13, факс: +7 (495) 313-33-14,

адрес электронной почты: info@compandromeda.ru

Исх. №457 от 22.04.2020

Общество с ограниченной

ответственностью «Зима»

Адрес: ул. Андреева, д. 7, Москва, 124321,

телефон: +7 (495) 321-12-34, факс: +7 (495) 321-12-35,

адрес электронной почты: info@companysigma.ru

15 августа 2018 г. между ООО «Зима» (Арендодатель) и ООО «Весна» (Арендатор) заключен договор лизинга нежилого помещения №15-08/18 (далее — Договор), по которому в финансовую аренду предоставлено помещение площадью 50 (пятьдесят) кв. м, кадастровый номер 77:04:154321:234, расположенное на этаже № 1 в здании по адресу: Москва, ул. Самоцветная, д. 6 (далее — помещение). Цель финансовой аренды помещения — розничная торговля. В помещении открыт магазин мультибрендовой одежды.

Плата по Договору составляет 100 000 (сто тысяч) руб. в месяц, арендатор обязан уплачивать ее не позднее 10-го числа расчетного месяца (п. 3.1 Договора).

Указом мэра Москвы №12-УМ от 05.03.2020 в Москве в связи с режимом повышенной готовности из-за угрозы распространения новой коронавирусной инфекции с 28 марта по 1 мая 2020 г. временно приостановлена работа объектов розничной торговли (за рядом исключений) (п. 3.2.2 Указа).

С 28 марта 2020 г. в целях исполнения данного указа и во избежание привлечения к административной ответственности магазин закрыт. Под исключения, которые позволяют продолжать работу, магазин не подпадает.

В связи с тем что деятельность приостановлена, помещение фактически не используется, доходов не приносит. Использовать его под иные цели невозможно без существенного переоборудования и изменения условий работы компании. При этом, помимо лизинговой платы, мы вынуждены выплачивать заработную плату персоналу и вносить другие обязательные платежи.

Плата по Договору лизинга за март уплачена в полном объеме (копия платежного поручения прилагается). Просрочек по уплате мы ни разу не допускали.

Однако на данный момент компания находится в затруднительном финансовом положении, достаточных средств для внесения лизинговой платы за апрель (срок уплаты до 10.04.2020) нет.

Мы не могли предвидеть такие события, сейчас у нас нет возможности оперативно переориентировать бизнес на другую деятельность. Мы рассчитываем, что эти обстоятельства являются временными, рассчитываем продолжить работу и сохранить за собой арендуемое помещение и заключенный Договор лизинга.

В связи с этим предлагаем заключить дополнительное соглашение к Договору лизинга о предоставлении отсрочки по уплате лизинговой платы как минимум на период приостановления деятельности — с 28 марта по 1 мая 2020 г. с возможностью продления, если соответствующие ограничительные меры продлят.

Платежи за месяцы, в которые будет предоставлена отсрочка по уплате лизинговой платы, предлагаем перенести на следующий год, с уплатой равными частями в дополнение к лизинговой плате за соответствующие месяцы начиная с января 2021 г.

Мы готовы рассмотреть и другие приемлемые для вас варианты отсрочки или снижения лизинговой платы.

Приложения:

- Платежное поручение №123 от 4 марта 2020 г. Об уплате лизингового платежа за март;

- Доверенность №13 от 04.09.2018 (копия).

Первый заместитель генерального директора

ООО «Весна» (по доверенности №13 от 04.09.2018) _______________/Попов С.И./

ФСБУ 25 или Указания N 15?

Лизинг — разновидность аренды. Предмет лизинга является собственностью лизингодателя. К лизингополучателю переходят лишь права владения и пользования этим имуществом (ст. 11 Федерального закона от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)», далее — Закон N 164-ФЗ). Договор лизинга может предусматривать переход предмета лизинга в собственность лизингополучателя по истечении срока договора лизинга или до его истечения на условиях, предусмотренных соглашением сторон (п. 1 ст. 19 Закона N 164-ФЗ). Лизингополучателю может предоставляться право выкупа предмета лизинга. Договор лизинга может предусматривать переход права собственности на предмет лизинга к лизингополучателю после уплаты полной суммы лизинговых платежей. Выкупная цена предмета лизинга может быть отдельно указана в договоре или включаться в общую сумму лизинговых платежей (п. 1 ст. 28 Закона N 164-ФЗ).